Data aktualizacji: 29.02.2024

W poniższym artykule prezentowane są przykłady rozliczenia wynagrodzeń pracowników delegowanych z zastosowaniem diet wraz z wyjaśnieniem zastosowanych obliczeń.

W przykładach wyliczeń wynagrodzeń zastosowano Prognozowane przeciętne miesięczne wynagrodzenie brutto w gospodarce narodowej obowiązujące w 2024 r.

Szczegółowy opis zmian w programie dotyczących naliczania wynagrodzeń znajduje się w osobnym materiale dostępnym w poniższym linku: https://portalklienta.streamsoft.pl/faq/rozliczanie-delegacji-i-diet-pracownikow-oddelegowanych-do-krajow-ue/

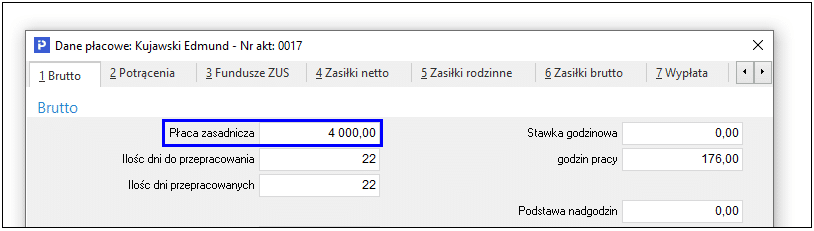

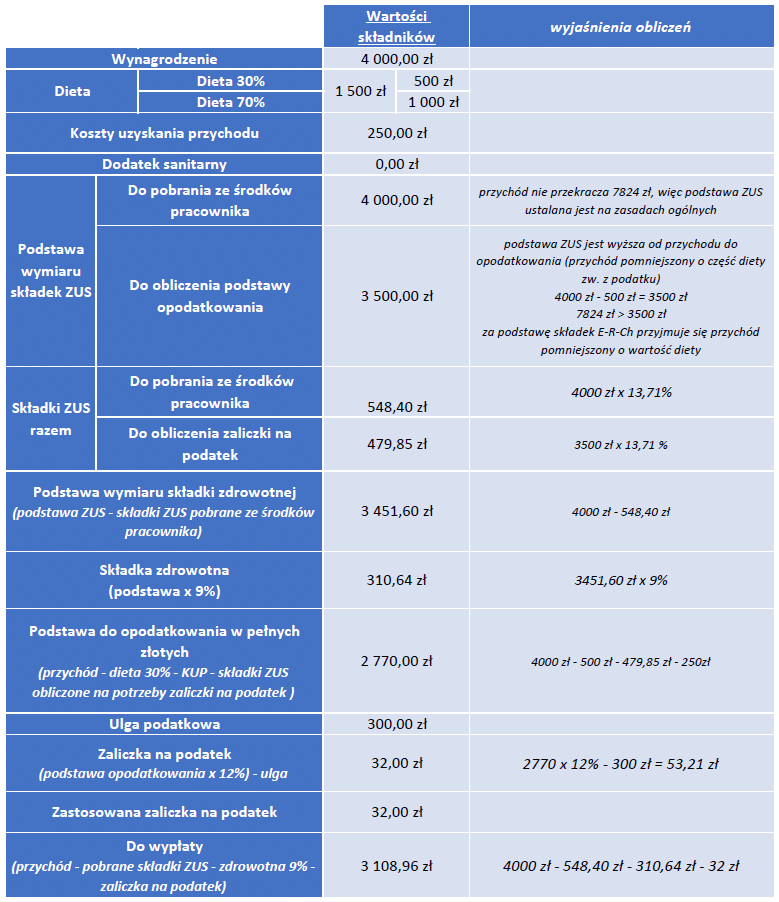

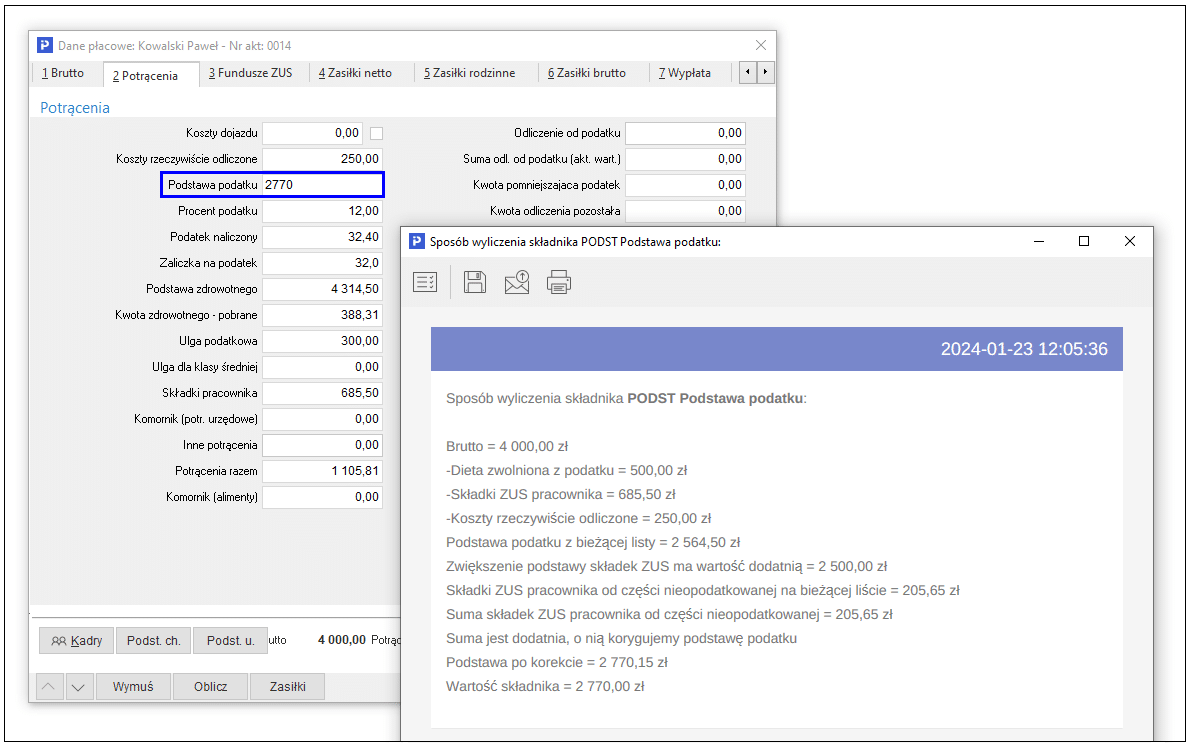

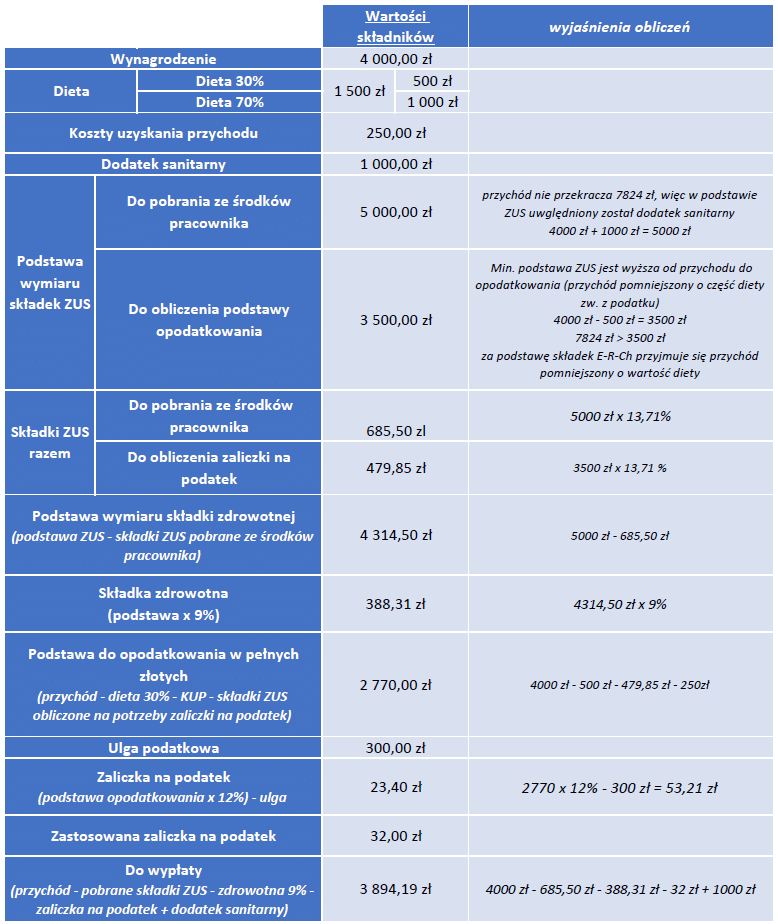

Przychód 4000 zł, dieta 1500 zł

- Podatek – Naliczaj podatek

- PIT-2 – 1/12 kwoty wolnej

- Koszty – Normalne

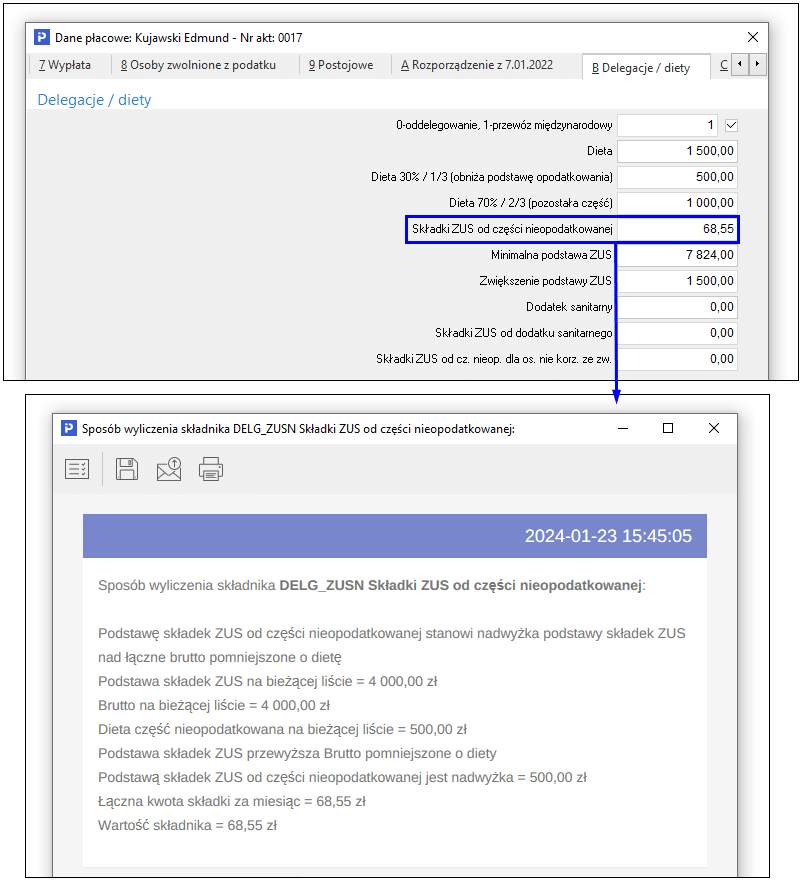

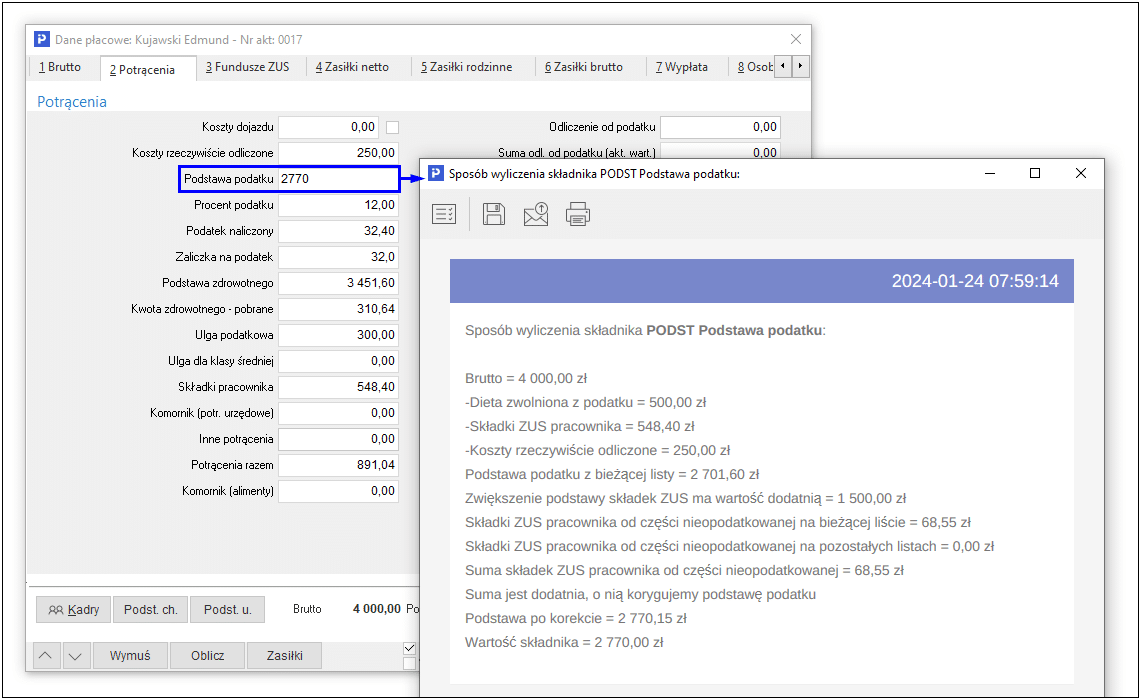

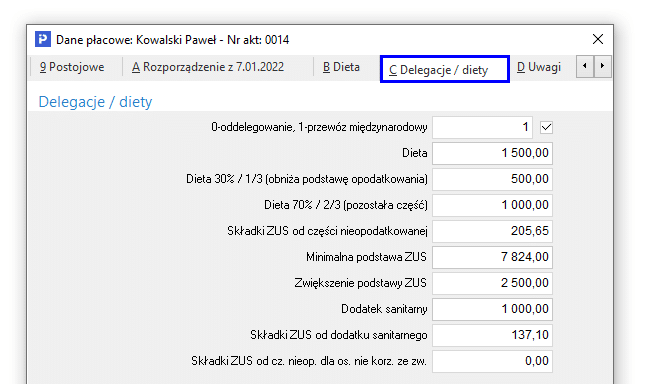

Przychód pracownika z tytułu płacy zasadniczej wynosi 4000 zł brutto, wysokość diety 1500 zł została wyliczona osobno i wprowadzona ręcznie jako wartość składnika Dieta. System rozdzielił tę wartość na część obniżającą podstawę (30%) opodatkowania oraz pozostałą część (70%).

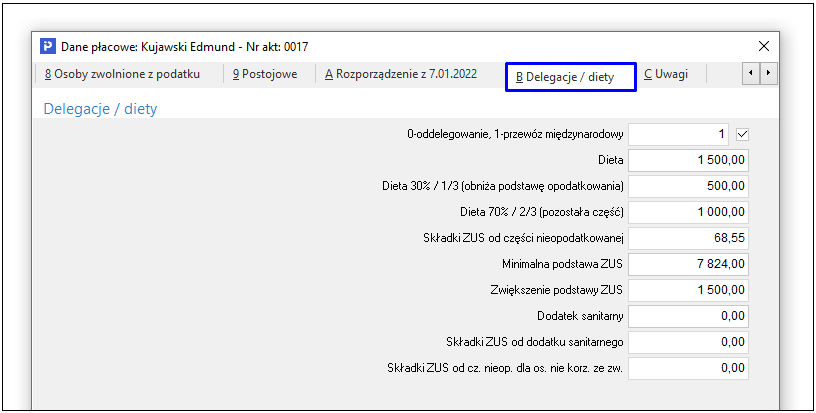

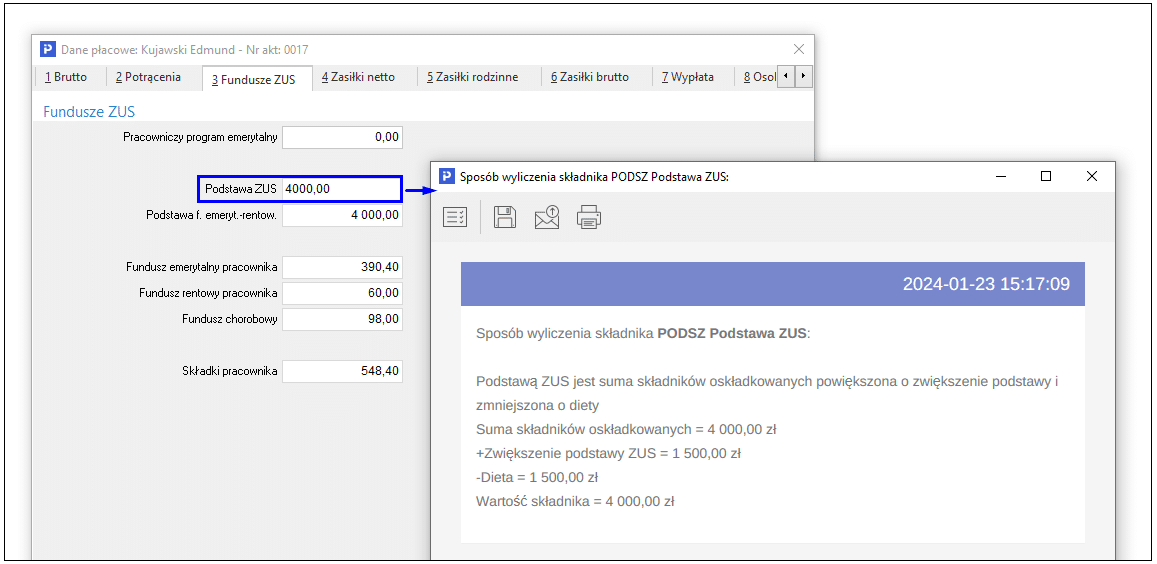

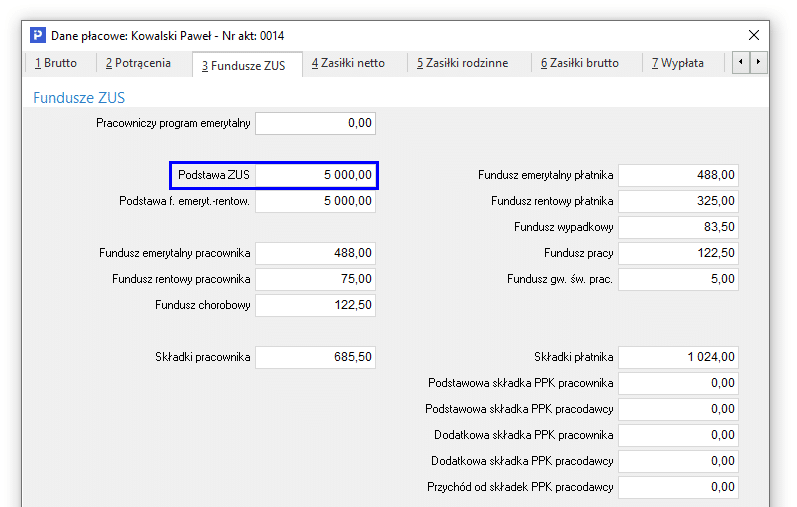

Składki na ubezpieczenia społeczne

Przychód pracownika nie przekracza prognozowanego przeciętnego wynagrodzenia, więc podstawa składek ZUS jest ustalana na zasadach ogólnych.

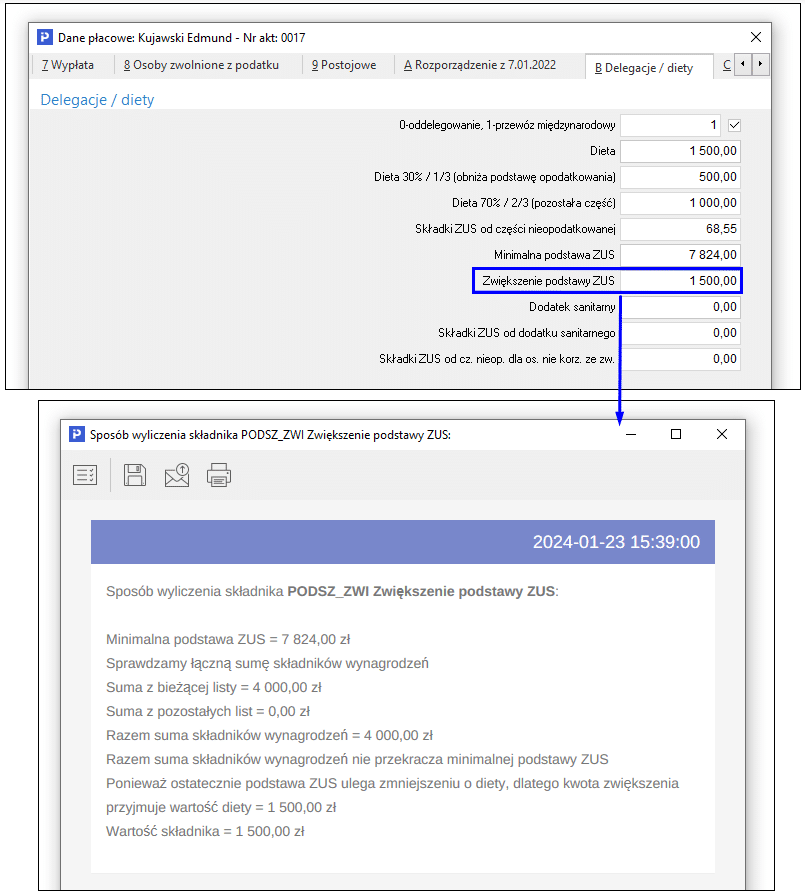

Z uwagi na konieczność limitowania podstawy wymiaru składek ZUS do algorytmów stosowany jest składnik Zwiększenie podstawy ZUS. W tym przypadku przyjmuje wartość diet, ponieważ:

- Przy wyliczaniu podstawy ZUS konieczne jest jej zmniejszenie o wartość diet i ewentualne wyrównanie do minimalnej wysokości (w roku 2024 obowiązuje wartość 7824 zł)

- Ponieważ w przykładzie przychód pracownika nie przekracza minimalnej wysokości 7824 zł, to podstawą wymiaru składek ZUS powinien być przychód niepomniejszony o wartość diet

- Dla poprawności wyliczeń podstawy ZUS składnik Zwiększenie podstawy ZUS przyjmuje wartość diety.

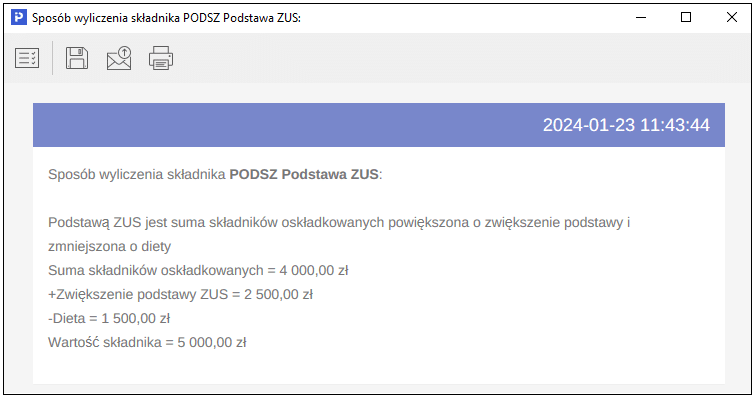

Na potrzeby wyliczenia podstawy do opodatkowania konieczne jest ustalenie wartości składki ZUS od części diety, która nie podlega opodatkowaniu. Składnik DELG_ZUSN wyliczany jest wg wzoru:

(Podstawa ZUS – przychód pomniejszony o część diety niepodlegająca opodatkowaniu) x 13,71%

(4000 zł – 3500 zł) x 13,71% = 500 zł x 13,71% = 68,55 zł

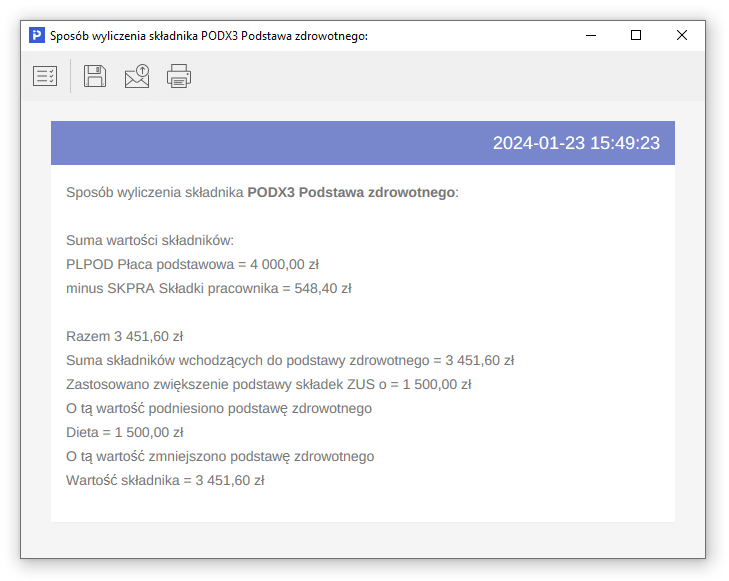

Podstawa wymiaru składki zdrowotnej

Podstawę wymiaru składki zdrowotnej stanowi podstawa ZUS pomniejszona o składki ZUS oraz skorygowana o wartość różnicy pomiędzy kwotą diety a zastosowana kwotą zwiększenia podstawy ZUS.

W poniższym przykładzie zwiększenie podstawy składek ZUS jest równe wartości diety, stąd brak konieczności korygowania podstawy zdrowotnego.

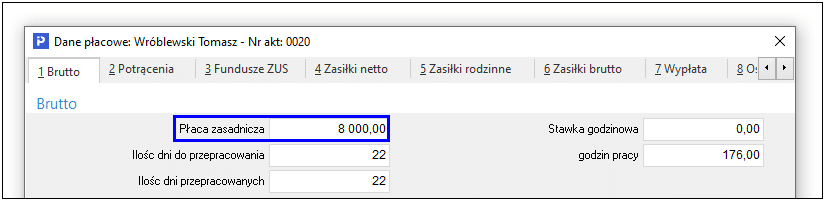

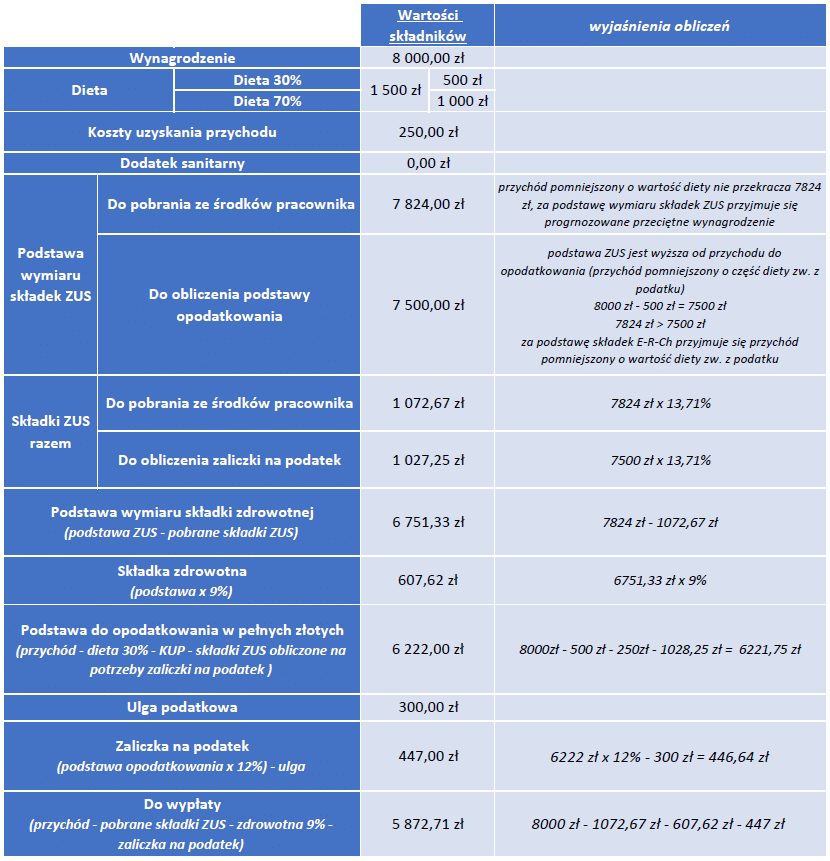

Przychód 8000 zł, dieta 1500 zł

- Podatek – Naliczaj podatek

- PIT-2 – 1/12 kwoty wolnej

- Koszty – Normalne

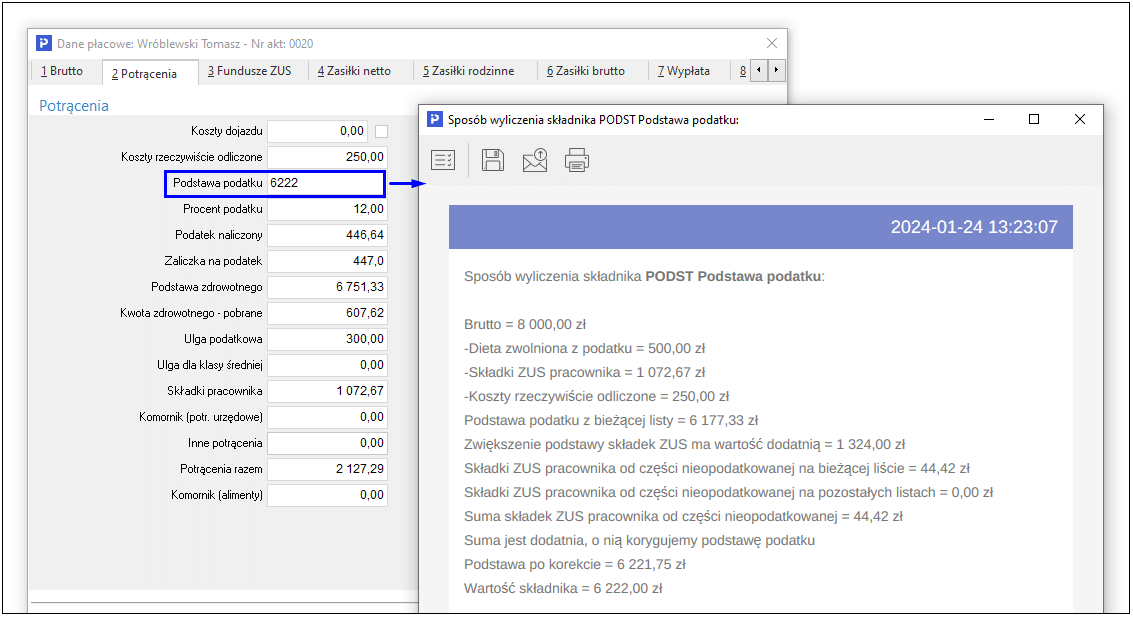

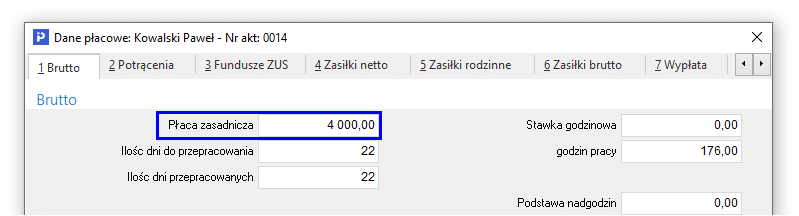

Przychód pracownika z tytułu płacy zasadniczej wynosi 8000 zł brutto, wysokość diety 1500 zł została wyliczona osobno i wprowadzona ręcznie jako wartość składnika Dieta. System rozdzielił tę wartość na część obniżającą podstawę (30%) opodatkowania oraz pozostałą część (70%).

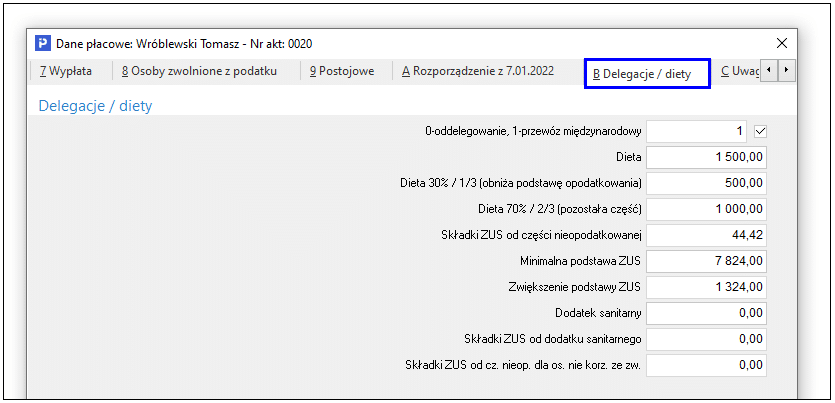

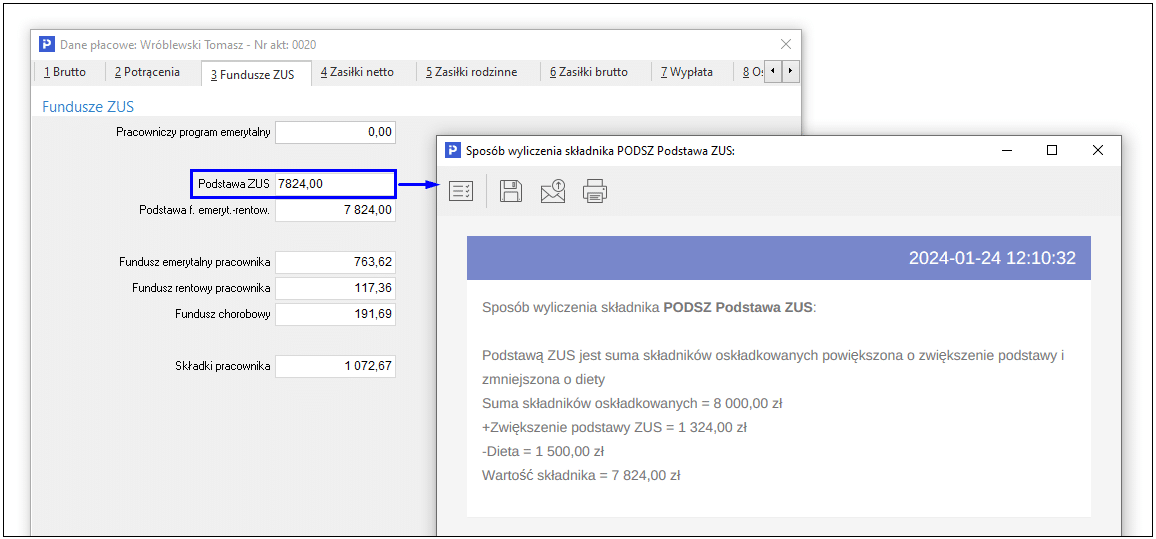

Składki na ubezpieczenia społeczne

Przychód pracownika przekracza prognozowane przeciętne wynagrodzenie, dlatego w celu ustalenia podstawy wymiaru składek na ubezpieczenia społeczne należy przychód pomniejszyć o równowartość 30% diety.

8000 zł – (1700 zł x 30%) = 7500 zł

Pomniejszony przychód nie przekracza minimalnej wysokości podstawy ZUS, zatem za podstawę wymiaru składki przyjmuje się kwotę 7824 zł.

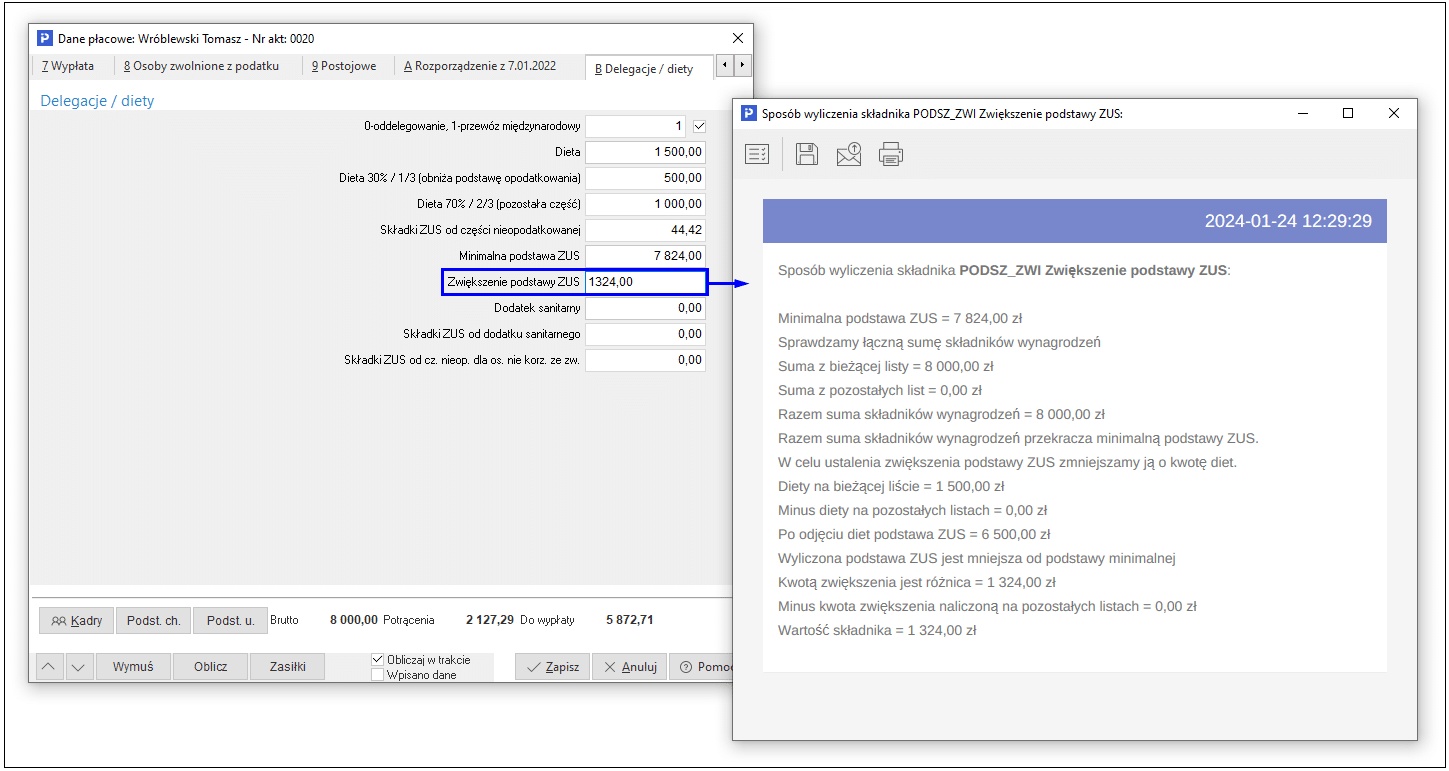

Z uwagi na konieczność limitowania podstawy wymiaru składek ZUS do kwoty 7824 zł, w algorytmie stosowany jest składnik Zwiększenie podstawy ZUS. W tym przypadku przyjął on wartość 1324 zł, ponieważ:

- Podstawę ZUS zmniejszono o wartość diety: 8000 zł – 1500 zł = 6500 zł

- Następnie zwiększono kwotę 6500 zł do wysokości minimalnej podstawy ZUS: 7824 zł – 6500 zł = 1324 zł

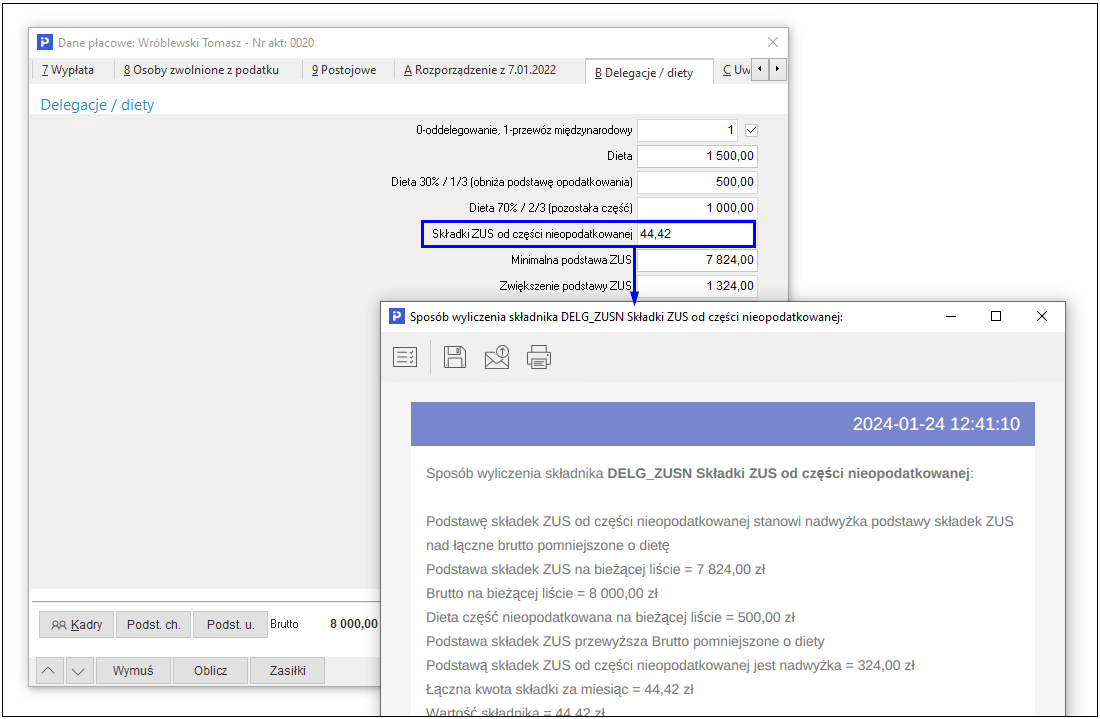

Na potrzeby wyliczenia podstawy do opodatkowania konieczne jest ustalenie wartości składki ZUS od części diety, która nie podlega opodatkowaniu. Składnik DELG_ZUSN wyliczany jest wg wzoru:

(Podstawa ZUS – przychód pomniejszony o część diety niepodlegająca opodatkowaniu) x 13,71%

8000 zł – 500 zł = 7500 zł (przychód pomniejszony o dietę zwolnioną z podatku)

7824 – 7500 zł = 324 zł (podstawa ZUS od części nieopodatkowanej diety)

324 zł x 13,71% = 44,42 zł

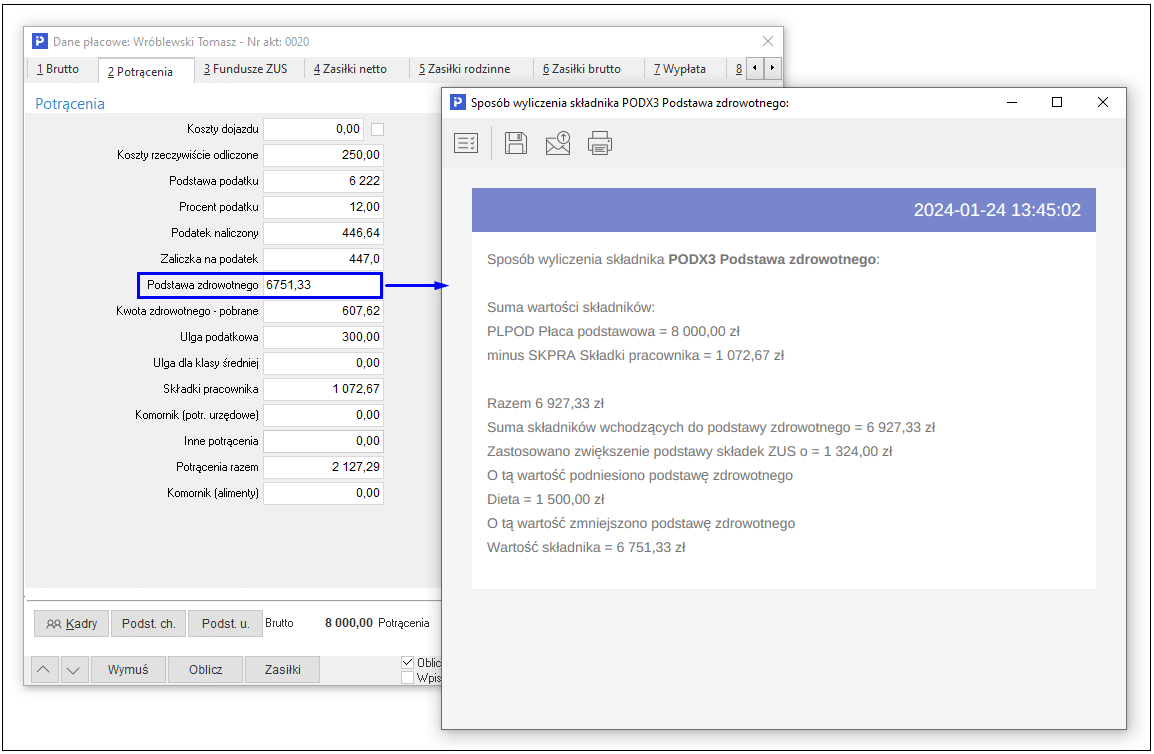

Podstawa wymiaru składki zdrowotnej

Podstawę wymiaru składki zdrowotnej stanowi podstawa ZUS pomniejszona o składki ZUS oraz skorygowana o wartość różnicy pomiędzy kwotą diety a zastosowana kwotą zwiększenia podstawy ZUS.

W przykładzie wartość diety wynosi 1500 zł a kwota zwiększenia podstawy ZUS 1324 zł.

1500 zł – 1324 zł = 176 zł

Wyliczoną podstawę ZUS należy pomniejszyć o kwotę 176 zł.

Składnik Podstawa zdrowotnego (PODX3) wyliczany jest wg wzoru:

płaca podstawowa – składki pracownika – różnica pomiędzy dietą a zwiększeniem podst.ZUS = podstawa ZUS

8000 zł – 1072,67 zł – 176 zł = 6751,33 zł

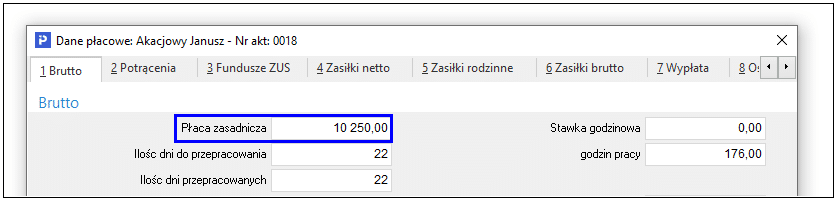

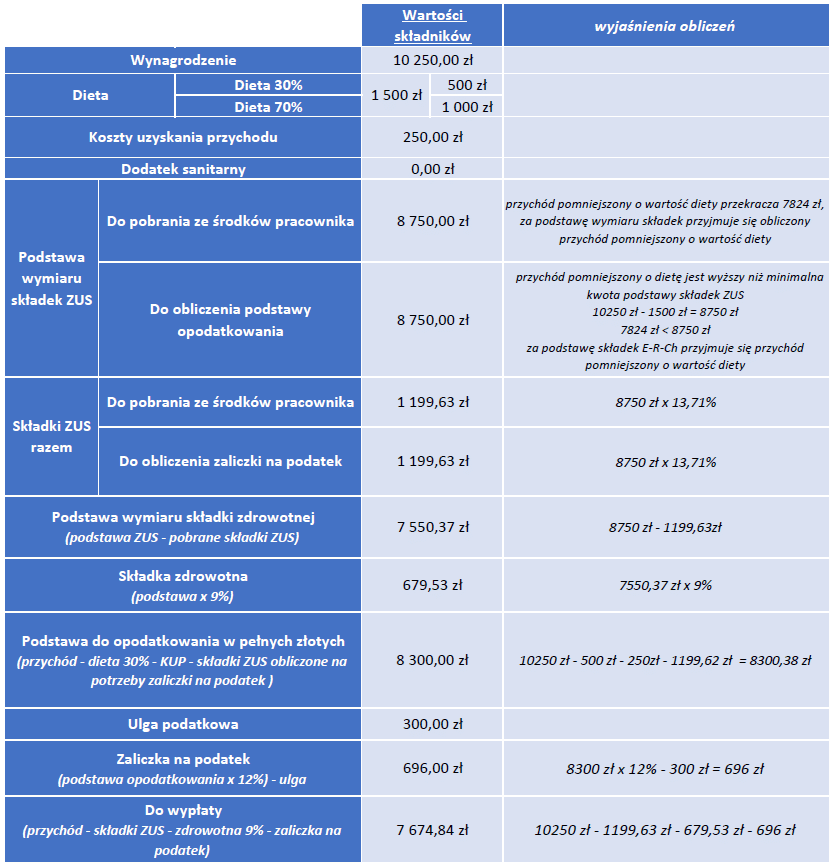

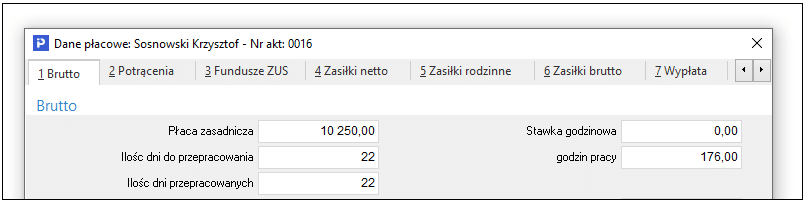

Przychód 10250 zł, dieta 1500 zł

- Podatek – Naliczaj podatek

- PIT-2 – 1/12 kwoty wolnej

- Koszty – Normalne

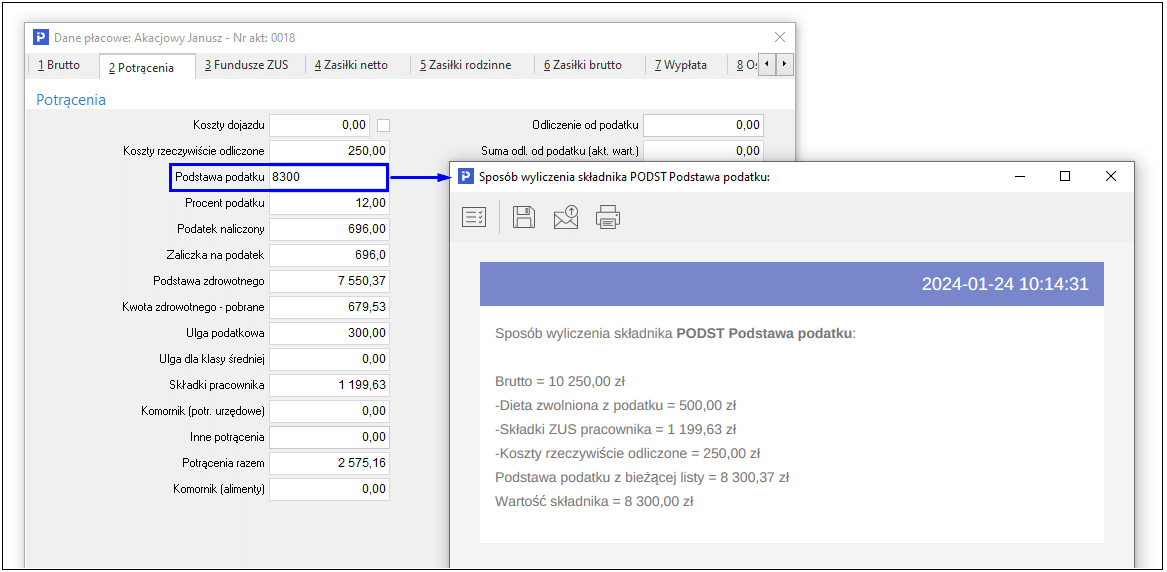

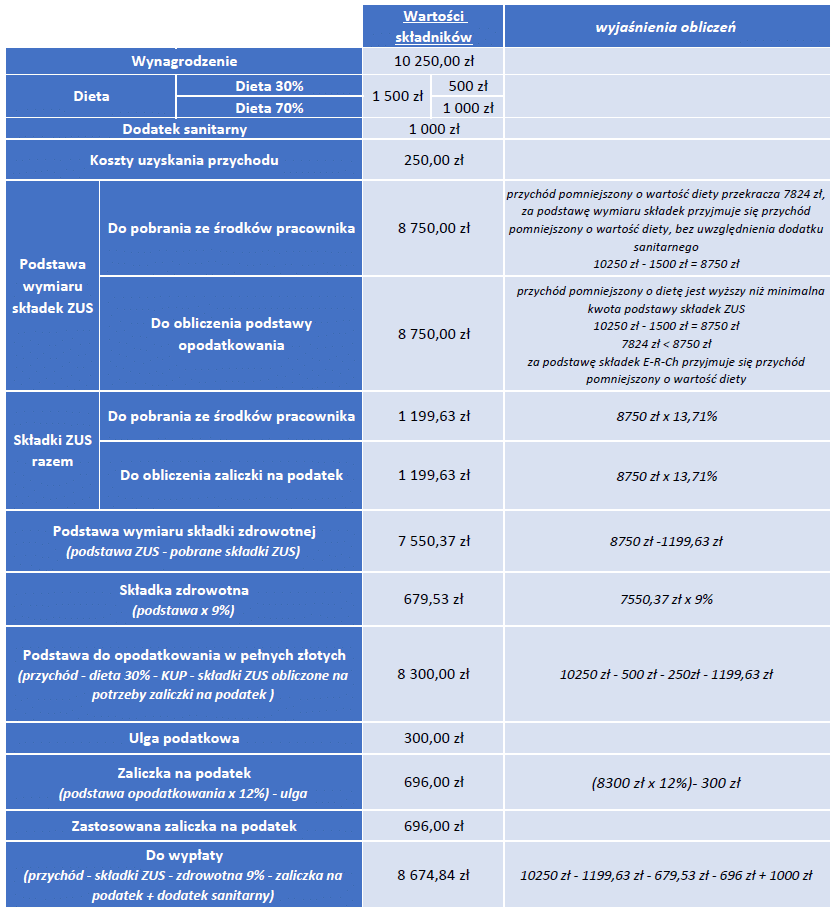

Przychód pracownika z tytułu płacy zasadniczej wynosi 10250 zł brutto, wysokość diety 1500 zł została wyliczona osobno i wprowadzona ręcznie jako wartość składnika Dieta. System rozdzielił tę wartość na część obniżającą podstawę (30%) opodatkowania oraz pozostałą część (70%).

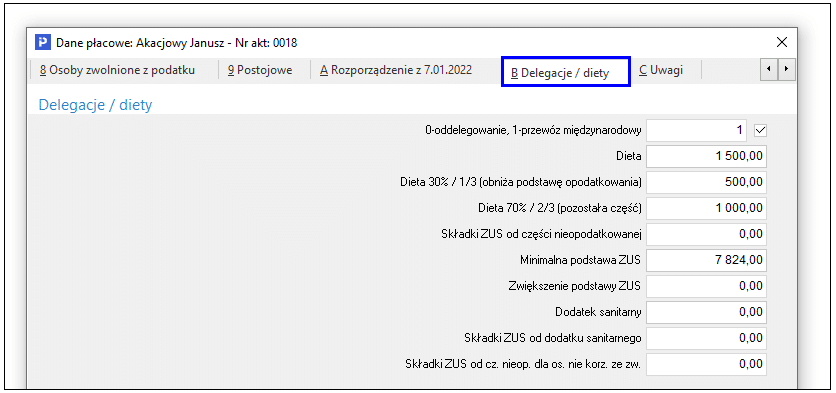

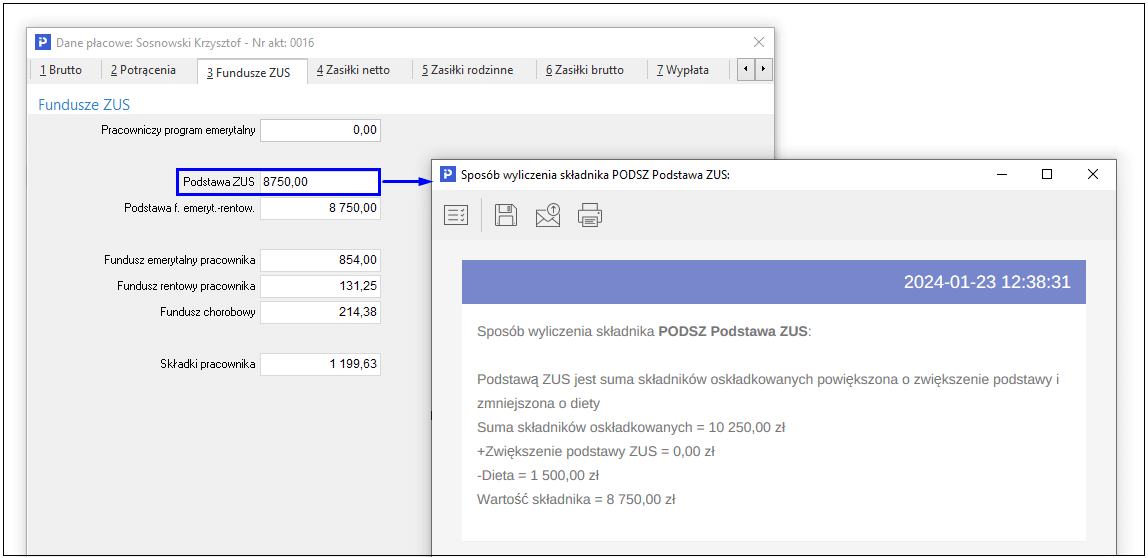

Podstawa wymiaru składek na ubezpieczenia społeczne

Przychód pracownika przekracza prognozowane przeciętne wynagrodzenie, dlatego w celu ustalenia podstawy wymiaru składek na ubezpieczenia społeczne należy przychód pomniejszyć o równowartość 30% diety.

10250 zł – (1500 zł x 30%) = 9750 zł

Pomniejszony przychód nadal przekracza minimalną wysokości podstawy ZUS, w związku z tym za podstawę ZUS przyjmuje się przychód pomniejszony o wysokość diety:

10250 – 1500 zł = 8750 zł

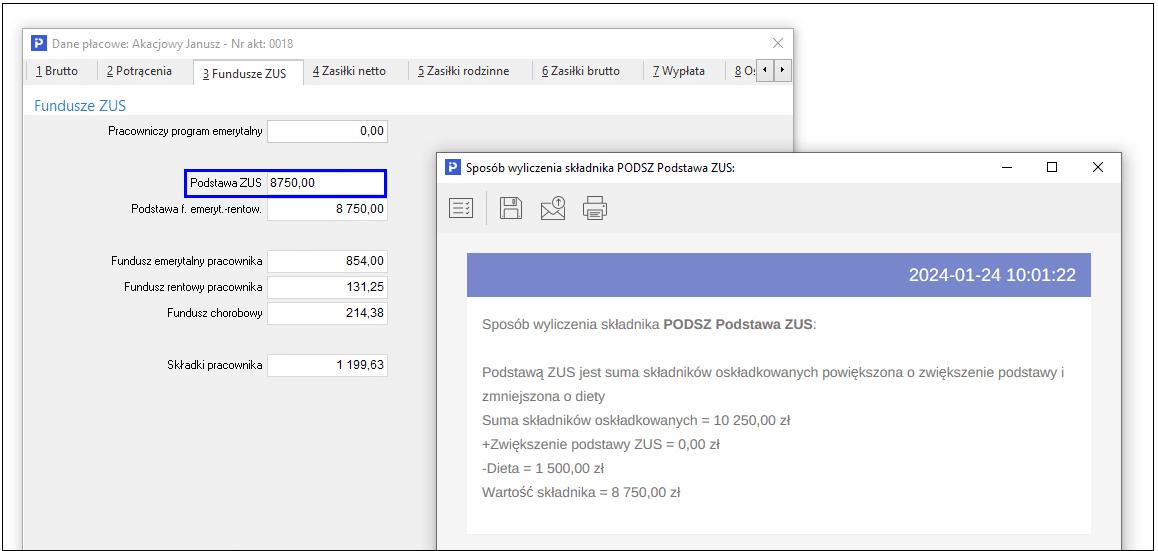

Podstawa wymiaru składki zdrowotnej

Podstawę wymiaru składki zdrowotnej stanowi podstawa ZUS pomniejszona o składki ZUS oraz skorygowana o wartość różnicy pomiędzy kwotą diety a zastosowana kwotą zwiększenia podstawy ZUS. W przykładzie wyliczona podstawa ZUS jest większa od minimalnej podstawy określonej w przepisach, w związku z czym zwiększenie podstawy ZUS nie jest stosowane.

Wyliczenie różnicy pomiędzy dietą a kwotą zwiększenia podstawy ZUS

1500 zł – 0 zł = 1500 zł

Składnik Podstawa zdrowotnego (PODX3) wyliczany jest wg wzoru:

płaca podstawowa – składki pracownika – różnica pomiędzy dietą a zwiększeniem podst.ZUS = podstawa ZUS

10250 zł – 1199,63 zł – 1500 zł = 7550,37 zł

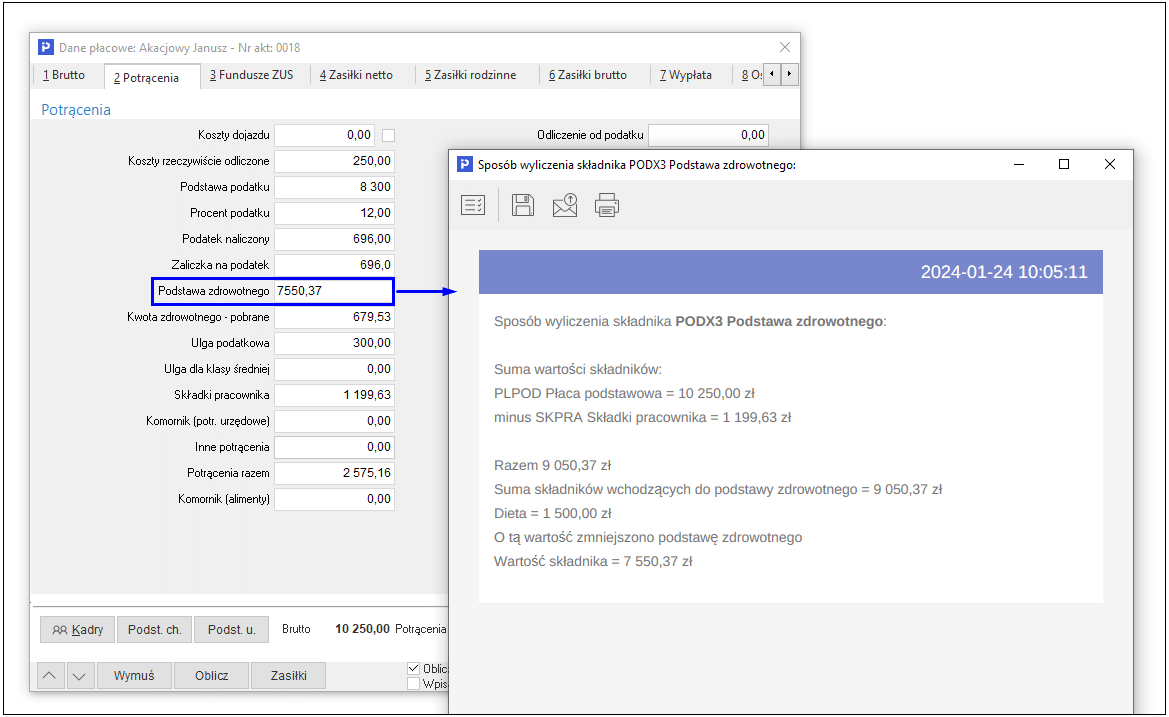

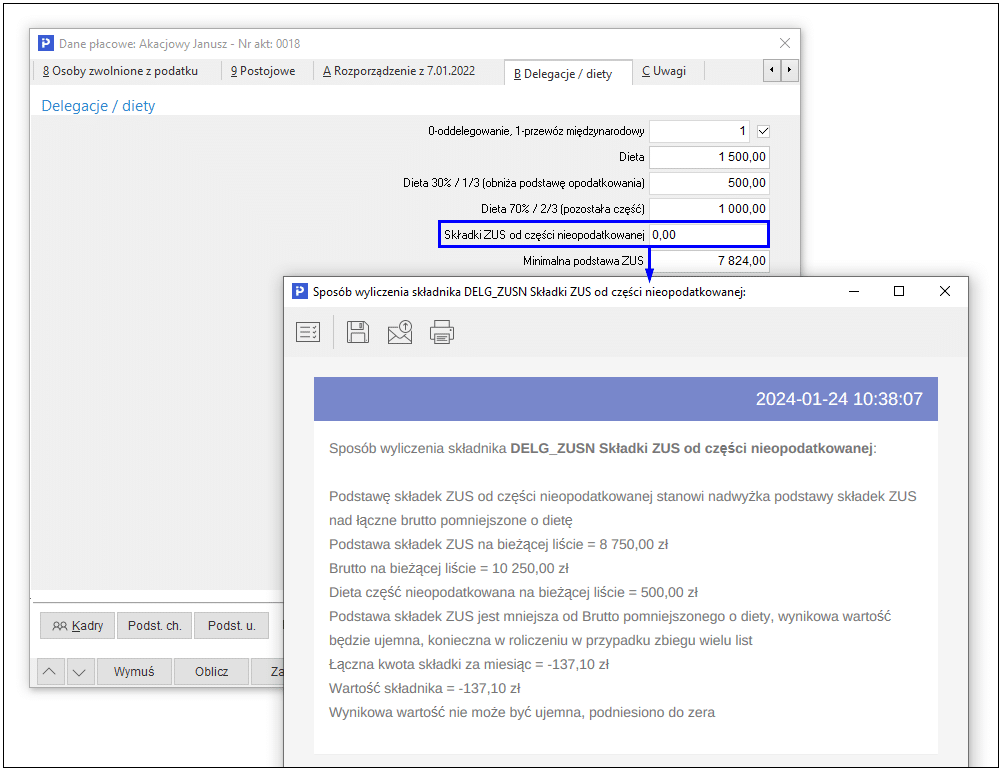

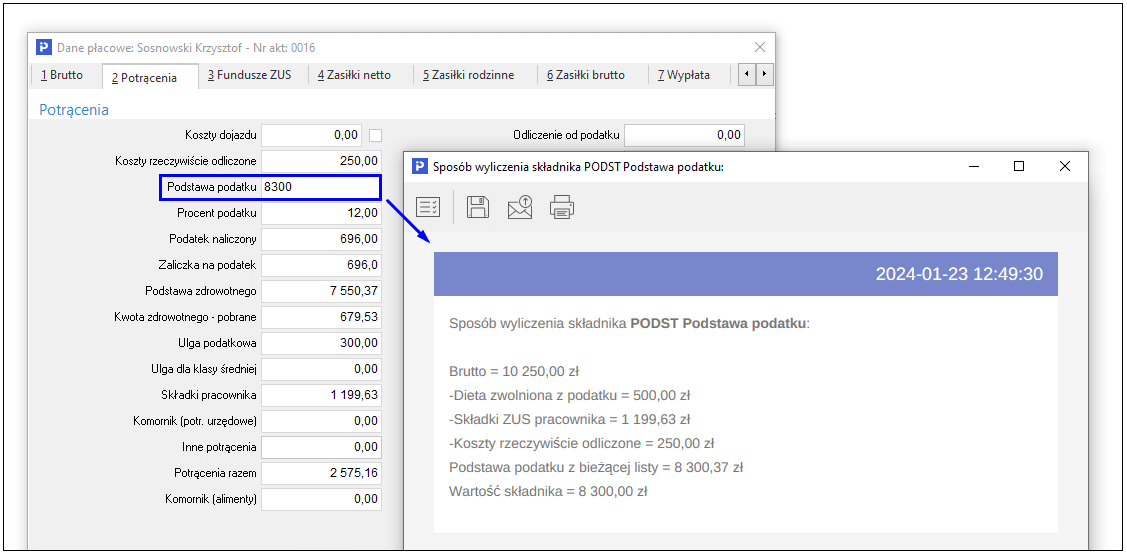

Podstawa opodatkowania

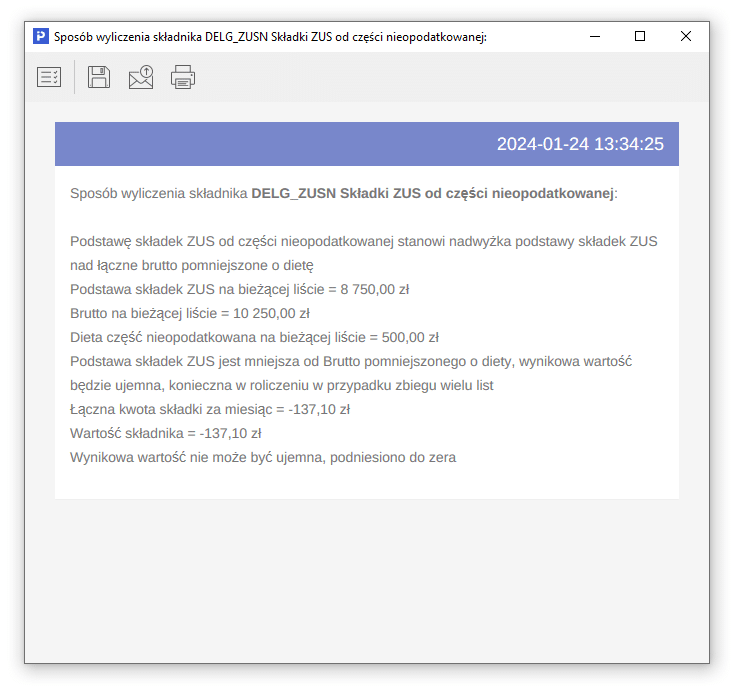

Z podstawy opodatkowania zwolniona jest część diet w kwocie odpowiadającej 30% diety. Dodatkowo należy ją skorygować o tę część składki ZUS, która przypada na kwotę diety zwolnioną z podatku (składnik Składki ZUS od części nieopodatkowanej (DELG_ZUSN)).

W tym przypadku podstawa składek ZUS (8750 zł) jest mniejsza od przychodu pomniejszonego o nieopodatkowaną część diety (9750 zł). Kwota wynikowa byłaby ujemna, dlatego składnik Składki ZUS od części nieopodatkowanej przyjął wartość 0,00. Tym samym nie wpłynął on na wysokość podstawy podatku dochodowego.

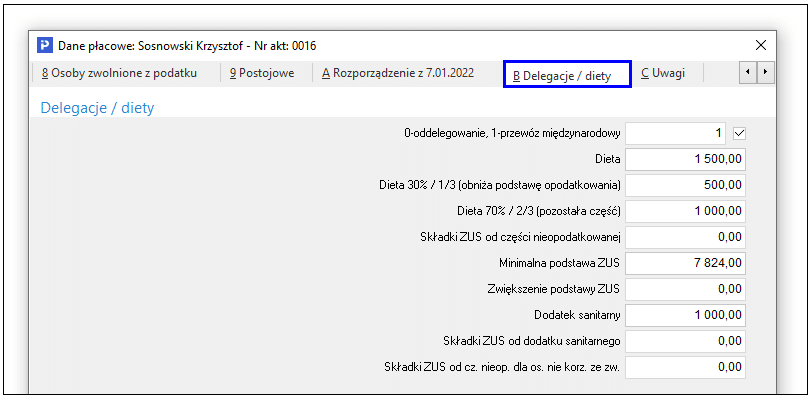

Przychód 4000 zł, dieta 1500 zł, dodatek sanitarny 1000 zł

- Podatek – Naliczaj podatek

- PIT-2 – 1/12 kwoty wolnej

- Koszty – Normalne

Przychód pracownika z tytułu płacy zasadniczej wynosi 4000 zł brutto, wysokość diety 1500 zł została wyliczona osobno i wprowadzona ręcznie jako wartość składnika Dieta, system rozdzielił tę wartość na część obniżającą podstawę (30%) opodatkowania oraz pozostałą część (70%). Wysokość Dodatku sanitarnego w kwocie 1000 zł również została wyliczona osobno i wprowadzona ręcznie.

Składki na ubezpieczenia społeczne

Przychód pracownika nie przekracza prognozowanego przeciętnego wynagrodzenia w kwocie, więc podstawa składek ZUS uwzględnia wartość podatku sanitarnego i jest ustalana na zasadach ogólnych.

Z uwagi na konieczność limitowania podstawy wymiaru składek ZUS do algorytmów stosowany jest składnik Zwiększenie podstawy ZUS, którego wartość w tym przypadku jest sumą dodatkowych składników wynagrodzenia, czyli diety (1500 zł) i dodatku sanitarnego (1000 zł). Następnie od podstawy ZUS odejmowana jest wartość diety.

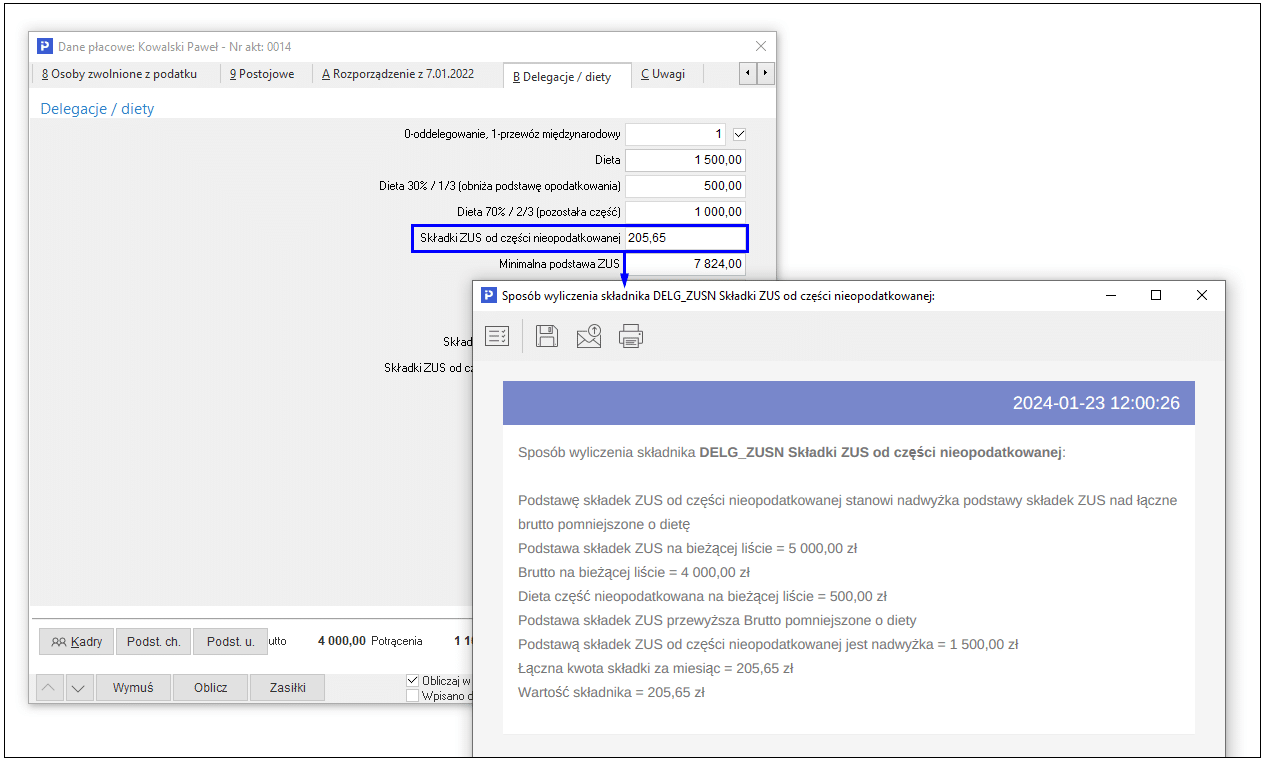

Na potrzeby wyliczenia podstawy do opodatkowania konieczne jest ustalenie wartości składki ZUS od części diety, która nie podlega opodatkowaniu. Składnik DELG_ZUSN wyliczany jest wg wzoru:

(Podstawa ZUS – przychód pomniejszony o część diety niepodlegająca opodatkowaniu) x 13,71%

(5000 zł – 3500 zł) x 13,71% = 1500 zł x 13,71% = 205,65 zł

Przychód 10250 zł, dieta 1500 zł, dodatek sanitarny 1000 zł

- Podatek – Naliczaj podatek

- PIT-2 – 1/12 kwoty wolnej

- Koszty – Normalne

Przychód pracownika z tytułu płacy zasadniczej wynosi 10250 zł brutto, wysokość diety 1500 zł została wyliczona osobno i wprowadzona ręcznie jako wartość składnika Dieta. System rozdzielił tę wartość na część obniżającą podstawę (30%) opodatkowania oraz pozostałą część (70%). Wysokość Dodatku sanitarnego w kwocie 1000 zł również została wyliczona osobno i wprowadzona ręcznie.

Podstawa opodatkowania

Z podstawy opodatkowania zwolniona jest część diet w kwocie odpowiadającej 30% diety.

W tym przypadku podstawa składek ZUS (8750 zł) jest mniejsza od przychodu pomniejszonego o nieopodatkowaną część diety (9750 zł). Kwota wynikowa byłaby ujemna, dlatego składnik Składki ZUS od części nieopodatkowanej przyjął wartość 0,00. Tym samym nie wpłynął on na wysokość podstawy podatku dochodowego.