Data aktualizacji: 31.01.2022

Na podstawie Rozporządzenia Ministra Finansów z dnia 7.01.2022 r. w sprawie przedłużenia terminów poboru i przekazania przez niektórych płatników zaliczek na podatek dochodowy od osób fizycznych (Dz.U. 2022 poz. 28) zmieniły się zasady naliczania zaliczek na podatek.

W systemach Streamsoft Pro i Streamsoft Prestiż wprowadzono szereg zmian umożliwiających naliczanie wynagrodzeń zgodnie z ww. rozporządzeniem Do podstawowych zmian należy wprowadzenie składników do obliczenia nadwyżki zaliczki, których szczegółowy opis znajduje się w instrukcji Zmiany w naliczaniu zaliczki na podatek pochodowy w związku z rozporządzeniem z dnia 07.01.2022 r.

Do poprawnego wygenerowania list płac oraz list korygujących zalecana jest aktualizacja systemu do wersji 11.0.358.49 i 11.1.359.29.

Poniżej znajdują się przykłady wyliczeń wynagrodzeń wg przepisów Polskiego Ładu obowiązujących od 08.01.2022 r.

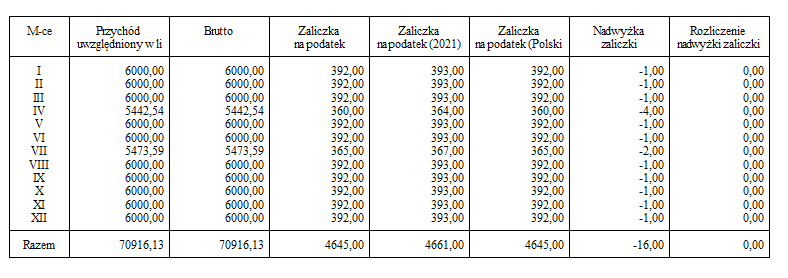

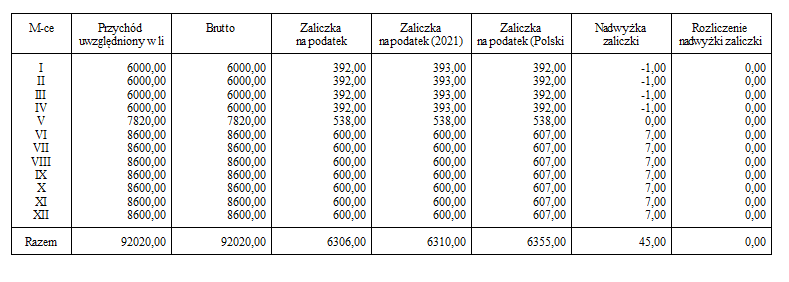

1. Pracownik z wynagrodzeniem 6000 zł pobierający zasiłek

- Miesięczne wynagrodzenie: 6000 zł

- PIT-2: Tak

- Ulga dla klasy średniej: Tak

- Zasiłki: Tak

Zasiłki wypłacane pracownikowi są uwzględniane w limicie 12 800 zł do którego stosowane jest rozporządzenie z 7.01.2022 r. W powyższym przypadku łączne przychody nie przekraczają limitu, a w każdym z miesięcy zaliczka na podatek obliczona wg przepisów Polskiego Ładu jest niższa od kwoty zaliczki wyliczonej wg zasad obowiązujących w 2021 r. i naliczone zostały ujemne różnice.

Powstała pula różnic -16 zł nie oznacza zwrotu nadpłaconego podatku w rozliczeniu rocznym, jest to jedynie kwota, do której stosowane jest rozliczenie powstałych w ciągu roku nadwyżek zaliczek. W związku z tym, że w trakcie roku nie wystąpiła sytuacja, w której powstała nadwyżka zaliczki (zaliczka na podatek wg zasad Polskiego Ładu jest wyższa niż zaliczka wg przepisów z 2021 r.) to ujemne różnice nie zostały rozliczone.

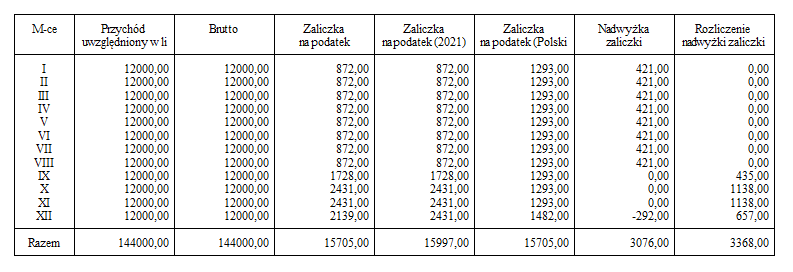

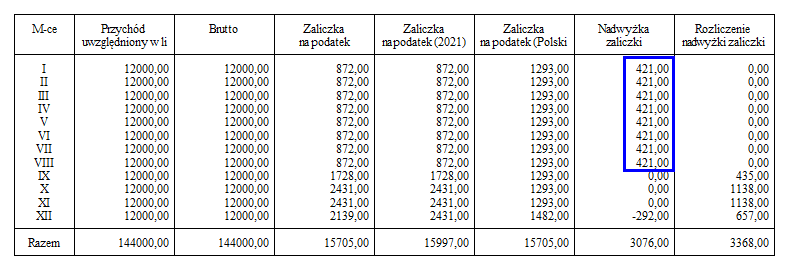

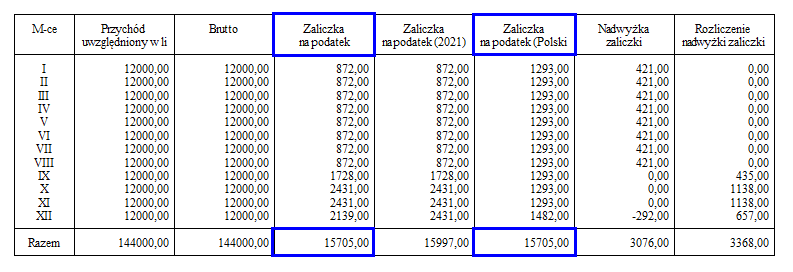

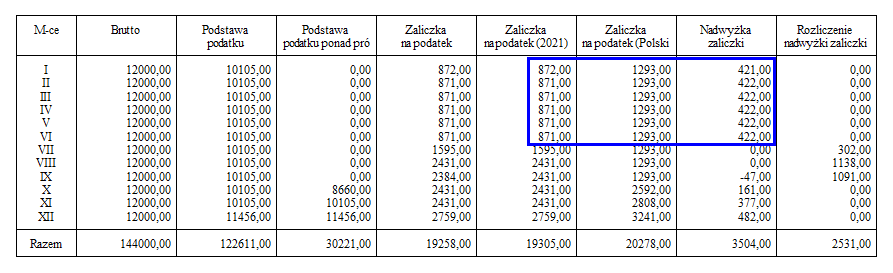

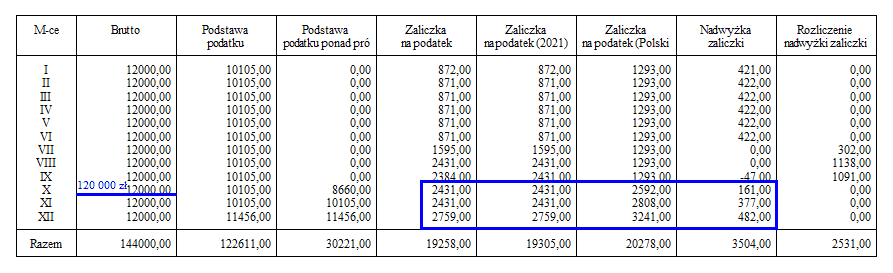

2. Przekroczenie progu podatkowego

- Miesięczne wynagrodzenie : 12 000 zł brutto

- PIT-2: Tak

- Ulga dla klasy średniej: Tak

- Zasiłki: Nie

W przypadku wynagrodzenia miesięcznego w wysokości 12 000 zł brutto, w miesiącach styczeń – sierpień zaliczka na podatek wyliczana wg przepisów obowiązujących w 2021 roku jest korzystniejsza niż kwota zaliczki wynikająca z przepisów Polskiego Ładu.

W okresie tym naliczona została nadwyżka zaliczki:

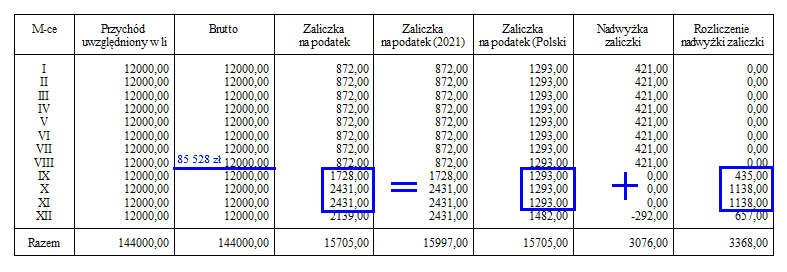

W miesiącach wrzesień – listopad bardziej korzystne były zaliczki wg przepisów Polskiego Ładu, z uwagi na to, iż zgodnie z przepisami obowiązującymi w 2021 r. przekroczony został próg podatkowy obowiązujący w 2021 (85 528 zł) i zaliczka na podatek została obliczona wg stawki 32 %.

W okresie tym różnice pomiędzy zaliczką na podatek wg przepisów Polskiego Ładu a zaliczką wg przepisów z 2021 roku stanowiły ujemne różnice, które zostały rozliczone z nagromadzonymi wcześniej nadwyżkami zaliczek.

W efekcie zaliczki na podatek dochodowy zostały pobrane w kwocie odpowiadającej:

Zaliczka na podatek (Polski Ład) + rozliczenie nadwyżki zaliczki

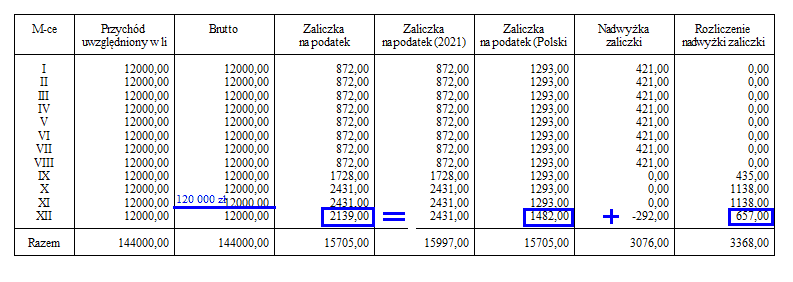

W grudniu przekroczony został próg podatkowy wg zasad Polskiego Ładu 120 000 zł i zgodnie z nim naliczona została zaliczka na podatek. Kwota tej zaliczki jest mniejsza od kwoty zaliczki obliczonej wg przepisów z 2021 roku, zastosowana zostanie więc kwota 1482 zł. Ponadto z rozliczenia nadwyżek z poprzednich list płac pozostało 657 zł.

Kwota pobranej za ten miesiąc zaliczki na podatek wynosi:

1482 zł + 657 zł = 2139 zł

Z uwagi na to, że składnik płacowy Nadwyżka zaliczki wliczany jest wg wzoru: Zaliczka a podatek (Polski Ład) – Zaliczka na podatek (2021), pole to prezentuje wartość -292 zł, wynikającą z matematycznych obliczeń stosowanego wzoru. Kwota ta nie oznacza jednak wysokości zwrotu nadpłaconego podatku – suma pobranych zaliczek na podatek jest równa sumie zaliczek na podatek wg przepisów Polskiego Ładu.

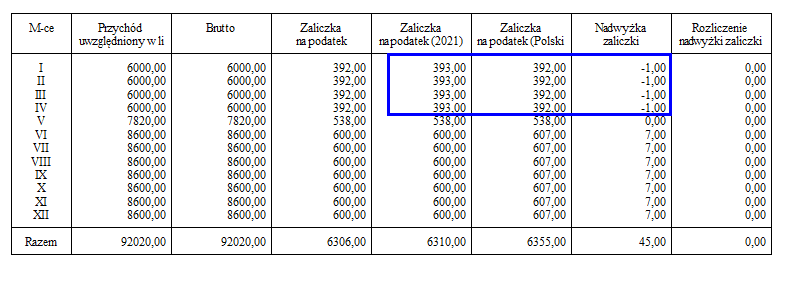

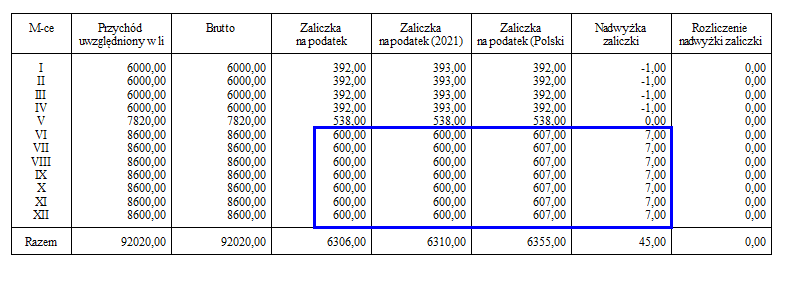

3. Zmiana wysokości wynagrodzenia w trakcie miesiąca

- Miesięczne wynagrodzenie: 6 000 zł brutto / 8600 zł brutto

- PIT-2: Tak

- Ulga dla klasy średniej: Tak

- Zasiłki: Nie

W miesiącach styczeń – kwiecień naliczana była ujemna różnica, ponieważ w okresie tym zaliczka wg zasad Polskiego Ładu była niższa od zaliczki obliczonej zgodnie z przepisami w 2021 r.

W maju nastąpiła zmiana wynagrodzenia, które zostało wyliczone odpowiednio wg 2 zaszeregowań. Zaliczka na podatek w obu wariantach wyliczeń wynosiła 538 zł.

Z kolei w okresie czerwiec – grudzień zaliczka na podatek obliczona wg przepisów Polskiego Ładu była wyższa niż kwota zaliczki wyliczonej wg przepisów z 2021 r. w wyniku czego naliczona została nadwyżka zaliczki.

Nadwyżka zaliczki została rozliczona z ujemną różnicą:

Ujemna różnica: 4 x (-1 zł) = -4 zł

Nadwyżka zaliczki: 7 x 7 zł = 49 zł

49zł – 4 zł = 45 zł

W rozliczeniu rocznym pracownik ten ma naliczone 45 zł nadwyżki zaliczki co oznacza niedopłatę podatku dochodowego i konieczność jej uregulowania w zeznaniu podatkowym PIT-37.

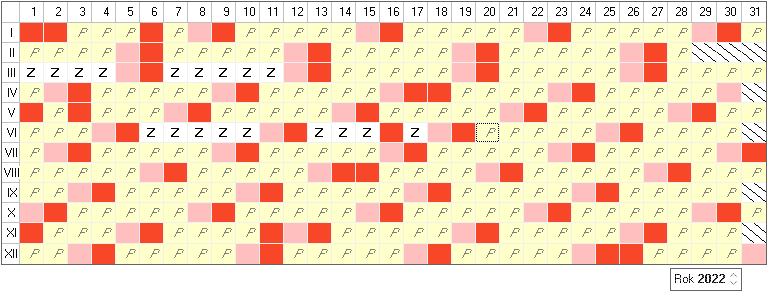

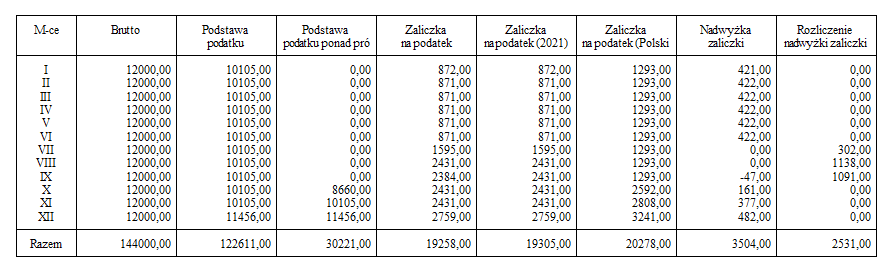

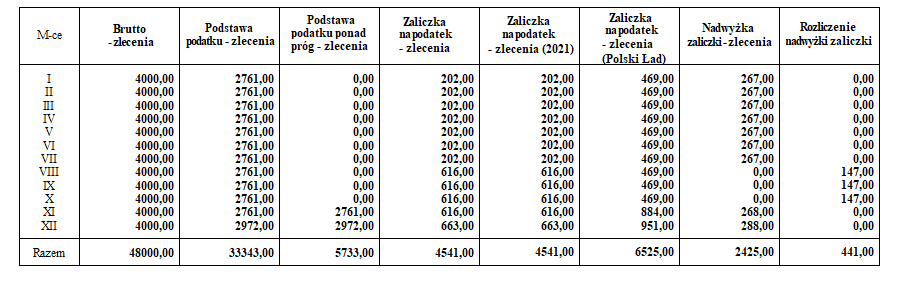

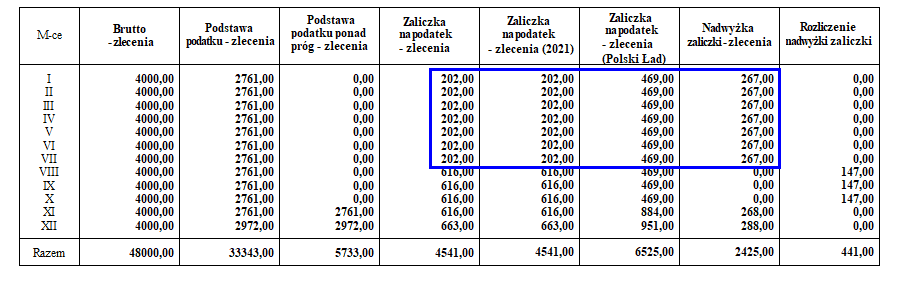

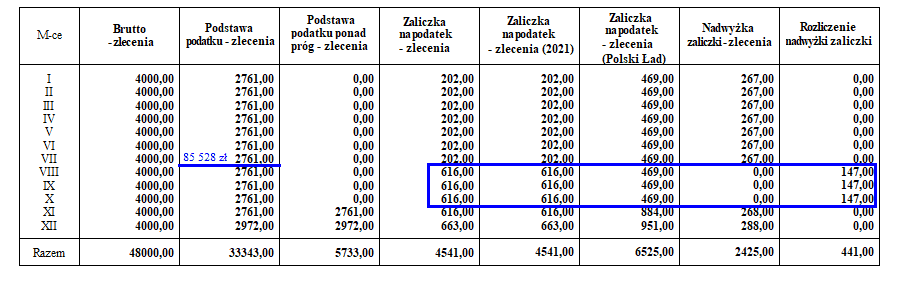

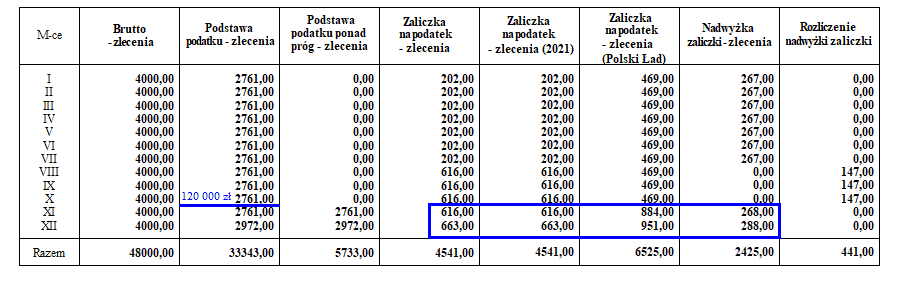

4. Umowa zlecenie z własnym pracownikiem (2 angaże)

- Miesięczne wynagrodzenie z tytułu umowy o pracę: 12 000 zł brutto

- Miesięczne wynagrodzenie z tytułu umowy zlecenie: 4 000 zł brutto

- PIT-2: Tak

- Ulga dla klasy średniej: Tak

- Zasiłki: Nie

- Łącz dochody przy kontroli progu: Tak

W przypadku pracownika zatrudnionego na podstawie umowy o pracę oraz umowy zlecenie limit kwoty uprawniającej do stosowania rozporządzenia z 7.01.2022 r. liczony jest odrębnie dla każdego z angaży. Dlatego też, pomimo łącznego przychodu brutto w wysokości 16 000 zł miesięcznie, zaliczka na podatek dochodowy dla każdej z umów pobierana jest zgodnie z przepisami rozporządzenia.

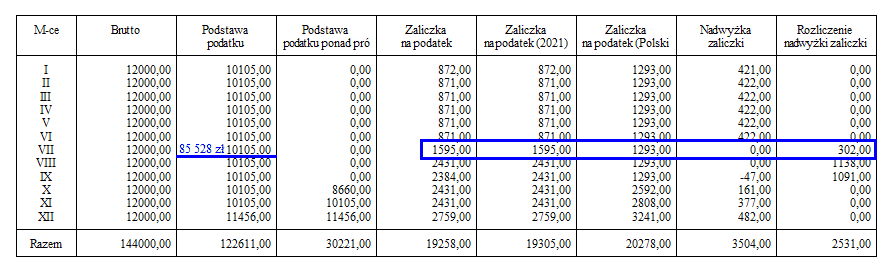

Dla umowy o pracę w miesiącach styczeń – czerwiec wysokość zaliczki na podatek wg przepisów obowiązujących w 2021 była niższa niż kwota zaliczki obowiązującej wg Polskiego Ładu. W związku z tym w miesiącach tych naliczone zostały nadwyżki zaliczki 422 zł /miesięcznie, co łącznie daje kwotę 2531 zł, która zostanie zgormadzona w buforze na poczet rozliczenia ewentualnych przyszłych ujemnych różnic lub do rozliczenia w PIT-11.

Z uwagi na to, że dla kontroli przekroczenia progu podatkowego dochody z tytułu umowy o pracę i umowy zlecenie w tym przypadku są łączone, to w lipcu przekroczony został próg 85 528 zł i zaliczka na podatek wg przepisów z 2021 r. została naliczona w kwocie wyższej niż zaliczka wg przepisów Polskiego Ładu.

Zaliczka na podatek (2021) – 1595 zł

Zaliczka na podatek (Polski Ład) – 1293 zł

System pobierze zaliczkę na podatek wg przepisów Polskiego Ładu oraz rozliczy część nadwyżki zaliczki powstałej w poprzednich miesiącach. Rozliczenie nadwyżki zaliczki stanowi kwota wynikająca z różnicy pomiędzy zaliczką na podatek wg przepisów obowiązujących w 2021 a zaliczką wg przepisów Polskiego Ładu:

1595 zł – 1293 zł = 302 zł

Na kwotę przekazanej do Urzędu Skarbowego zaliczki składać się będą:

Zaliczka na podatek (Polski Ład) + rozliczenie zaliczki

1295 zł + 302 zł = 1595 zł

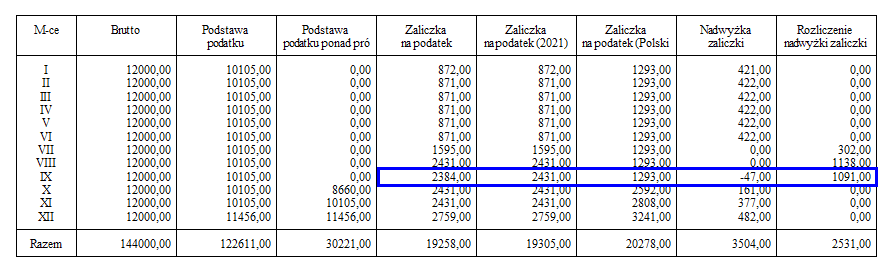

We wrześniu została naliczona ujemna różnica (ujemna wartość w polu Nadwyżka zaliczki). Wynika ona z całkowitego rozliczenia nadwyżek zaliczki, które nie pokryło w całości

- Styczeń-czerwiec – zgromadzono łącznie 2531 zł nadwyżki zaliczki (w buforze)

- Lipiec – pobrano korzystniejszą zaliczkę wg Polskiego Ładu i powstała ujemna różnica: 1293 zł – 1595 zł = – 302 zł. Kwota ta została rozliczona ze zgromadzonej nadwyżki zaliczki. W buforze nadwyżki do rozliczenia pozostało: 2532 zł – 302 = 2229 zł

- Sierpień – pobrano korzystniejszą zaliczkę wg Polskiego Ładu i powstała ujemna różnica: 1293 zł – 2431 zł = – 1138 zł. Kwota ta została rozliczona ze zgromadzonej nadwyżki zaliczki. W buforze nadwyżki do rozliczenia pozostało: 2229 zł – 1138 = 1091 zł

- Wrzesień – pobrano korzystniejszą zaliczkę wg Polskiego Ładu i powstała ujemna różnica: 1293 zł – 2431 zł = – 1138 zł. W nadwyżki zaliczki zgromadzonej w buforze rozliczono 1091 zł, co skutkowało pobraniem zaliczki w kwocie: 1293 zł + 1091 zł = 2384 zł. Pozostało -47 zł ujemnej różnicy, zostanie ona rozliczona z przyszłymi nadwyżkami.

W październiku przekroczony został próg podatkowy 120 000 zł, w związku z czym zaliczka na podatek wg Polskiego Ładu naliczana jest wg stawki 32 %. Tym samym od tego momentu korzystniejsza staje się zaliczka obliczana zgodnie z przepisami z 2021 r. Z różnicy pomiędzy zaliczką na podatek (Polski Ład) a zaliczką na podatek (2021) powstały nadwyżki zaliczki, które zostaną rozliczone w rocznym zeznaniu podatkowym.

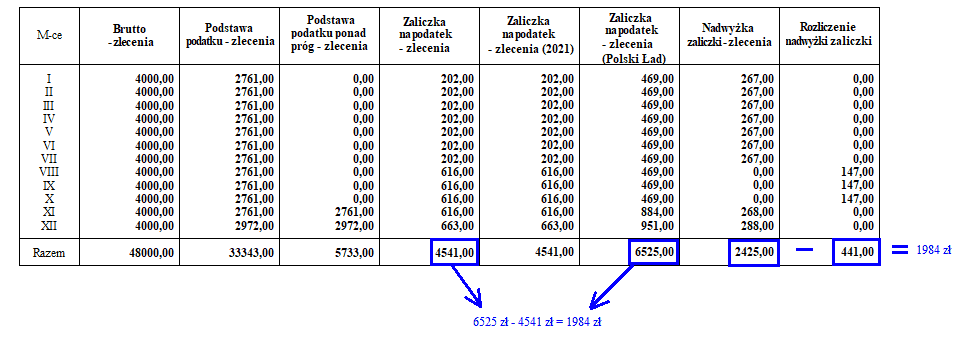

W przypadku umowy zlecenie od stycznia do lipca pobrano wysokość zaliczki wg przepisów z 2021 r., która była korzystniejsza od zaliczki wg Polskiego Ładu. Powstały nadwyżki zaliczki w łącznej kwocie 7 x 267 zł = 1869 zł

Z uwagi na to, że do kontroli progu podatkowego łączone są dochody z tytułu umowy o pracę oraz umowy zlecenie, to od lipca naliczana jest stawka podatku 32% (przekroczono 85 528 zł). Tym samym zaliczka na podatek wg przepisów z 2021 r. jest wyższa niż zaliczka wg przepisów Polskiego Ładu, czego konsekwencją jest powstanie ujemnej różnicy:

469 zł – 616 zł = -147 zł

Różnica ta zostanie rozliczona ze zgromadzonych w poprzednich miesiącach nadwyżek zaliczki:

W październiku natomiast przekroczony został próg podatkowy wynikający z przepisów Polskiego Ładu (120 000 zł), co spowodowało naliczanie stawki podatku 32%. W konsekwencji zaliczka na podatek wg przepisów z 2021 r. była korzystniejsza od kwoty zaliczki obliczonej zgodnie z Polskim Ładem i powstały nadwyżki zaliczki.

W ogólnym rozrachunku podatnik ma 1984 zł nadwyżki zaliczki:

Nadwyżka zaliczki: 2425 zł

Rozliczenie nadwyżki zaliczki: 441 zł

2425 zł – 411 zł = 1984 zł

Jest to jednocześnie różnica pomiędzy sumą zaliczek wg przepisów Polskiego Ładu a sumą pobranych zaliczek. Oznacza ona, że pobrano i przekazano do Urzędu Skarbowego mniejszą kwotę podatku niż wynikająca z obowiązujących w 2022 roku przepisów Polskiego Ładu. Kwotę tę należy rozliczyć w PIT-37.