Od 1 stycznia 2022 r. zaczną obowiązywać przepisy ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (Dz.U. 2021, poz.2105). Przepisy te stanowią część pakietu ustaw wchodzących w skład tzw. Polskiego Ładu.

W systemach Streamsoft Pro i Streamsoft Prestiż zostały wprowadzone zmiany pozwalające na naliczenie wynagrodzeń oraz rozliczenie podatku dochodowego zgodnie z przepisami obowiązującymi od 2022 r.

1.1 Zmiany w dotychczasowych składnikach wynagrodzenia

Minimalne wynagrodzenie

- W 2022 roku wynosić będzie 3010 zł

Progi podatkowe

- Próg podatkowy od którego odprowadzany jest podatek 17% został podniesiony do kwoty 120 000 zł, po jego przekroczeniu naliczana jest 32% stawka podatku

Kwota wolna od podatku

- Zwiększono limit do 30 000 zł

Ulga podatkowa

- Kwota zmniejszająca podatek wzrosła do 5100 zł (miesięcznie 425 zł)

- Ulga ta obejmować będzie wszystkich podatników rozliczających się na zasadach ogólnych, bez względu na wysokość dochodu

- Naliczana jest na podstawie oświadczenia PIT-2

- W systemach Streamsoft Pro i Streamsoft Prestiż ulga ta będzie naliczana niezależnie od parametru w zaszeregowaniu Naliczaj ulgę po wejściu na 2 próg pod.

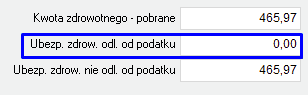

Składka zdrowotna

- Brak możliwości odliczenia składki zdrowotnej od podatku dochodowego

- Dotyczy wszystkich podatników, bez względu na formę opodatkowania

Podstawa wymiaru zasiłku

- Ponowne ustalanie podstawy wymiaru zasiłku, gdy między okresami pobierania zasiłków (bez względu na ich rodzaj) nie ma przerwy lub przerwa jest krótsza niż miesiąc kalendarzowy (30 dni)

1.2 Ulga dla klasy średniej

Do nowego rodzaju ulgi podatkowej uprawnieni będą podatnicy rozliczający się wg skali podatkowej, których łączne przychody pomniejszone o zasiłki zawierają się w przedziale:

68 412 zł do 133 692 zł rocznie,

czyli 5 701 zł – 11 141 zł miesięcznie

Do wyliczenia kwoty ulgi należy stosować jeden z wzorów, w zależności od wysokości przychodów:

- w przedziale od 68 412 zł do 102 588 zł rocznie obowiązuje wzór:

(A x 6,68 % – 4566 zł) / 0,17

- wyższych niż 102 588 zł i nieprzekraczających 133 692 zł

[A x (-7,35%) + 9829 zł] / 0,17

Dla miesięcznych rozliczeń wynagrodzeń należy stosować wzory:

- Dla przychodów w przedziale od 5 701 zł do 8 549 zł

(A x 6,68 % – 380,50 zł) / 0,17

- Dla przychodów wyższych niż 8 549 zł i nieprzekraczających 11 141 zł

[A x (-7,35%) + 819,08 zł] / 0,17

A we wzorze oznacza łączne przychody uzyskane w danym roku/miesiącu, pomniejszone o kwotę pobranych zasiłków.

Uwaga!

Ulga ta naliczana będzie od wynagrodzeń wypłaconych w styczniu 2022, czyli w przypadku list płac z przesunięciem wypłat na następny miesiąc, wynagrodzenie za grudzień 2021 wypłacane w styczniu 2022 będzie podlegało uldze dla klasy średniej.

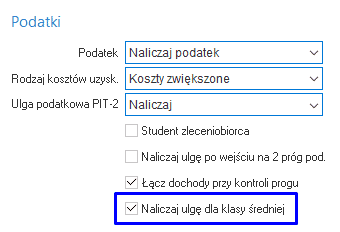

W celu prawidłowego naliczania ulgi w systemach Streamsoft Pro i Streamsoft Prestiż wprowadzono zmiany:

- Dodano składnik płacowy ULGA_DOD Ulga dla klasy średniej, który posiada wbudowany wzór do naliczania kwoty ulgi

- Na zaszeregowaniu pracownika, w sekcji Podatki, dodano znacznik Naliczaj ulgę dla klasy średniej, który jest domyślnie zaznaczony. W przypadku pracownika, który złoży stosowne oświadczenie o nieuwzględnianiu ulgi w miesięcznej zaliczce na podatek, należy usunąć zaznaczenie. Ulga zostanie wtedy zastosowana przy rozliczeniu rocznym PIT

Przykłady naliczania wynagrodzeń z uwzględnieniem ulgi dla klasy średniej znajdują się w poniższym linku: https://portalklienta.streamsoft.pl/faq/ulga-dla-klasy-sredniej-przyklady-naliczania-wynagrodzen-z-uwzglednieniem-ulgi/

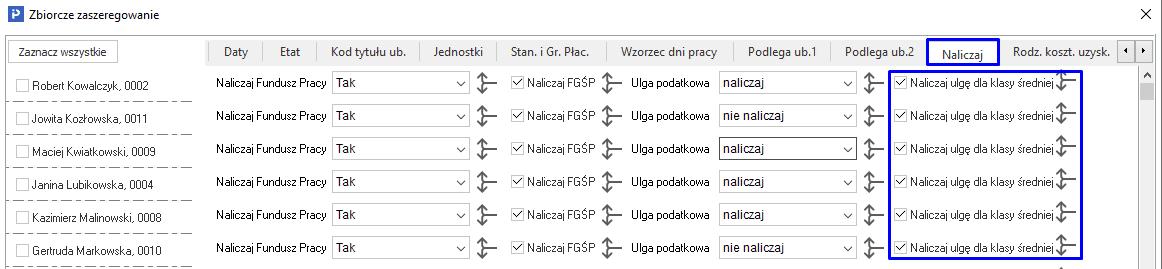

W oknie Operacji grupowych na zaszeregowaniach, w zakładce Naliczaj umożliwiono zbiorczą edycję ulgi dla klasy średniej

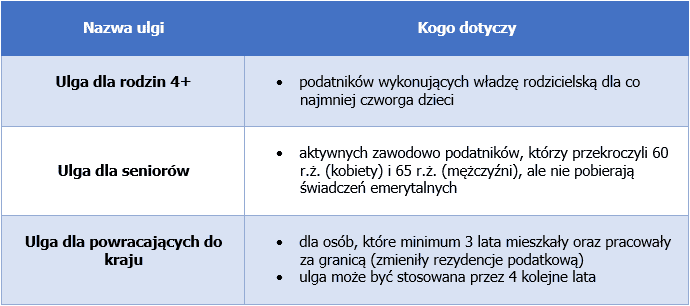

1.3 Dodatkowe ulgi – zwolnienie z podatku

Od 1 stycznia 2022 r. wprowadzone zostaną dodatkowe ulgi, skierowane do pewnych grup podatników. Podatnicy ci, po spełnieniu warunków określonych w przepisach nabędą uprawnienie do zwolnienia z podatku dochodowego.

Ogólne zasady stosowania:

- Ulg nie można łączyć – np. podatnik posiadający 4 dzieci i powracający z zagranicy może skorzystać z jednej z ulg: dla rodzin 4+ lub dla powracających do kraju

- Limit rocznych przychodów dla ww. ulg to 85 528 zł, po jego przekroczeniu zwolnienie z podatku nie przysługuje

- Do zastosowania ww. ulg wymagane jest złożenie oświadczenia (w odróżnieniu do ulgi dla młodych, która stosowana jest domyślnie, a rezygnacja z niej wymagana jest oświadczeniem)

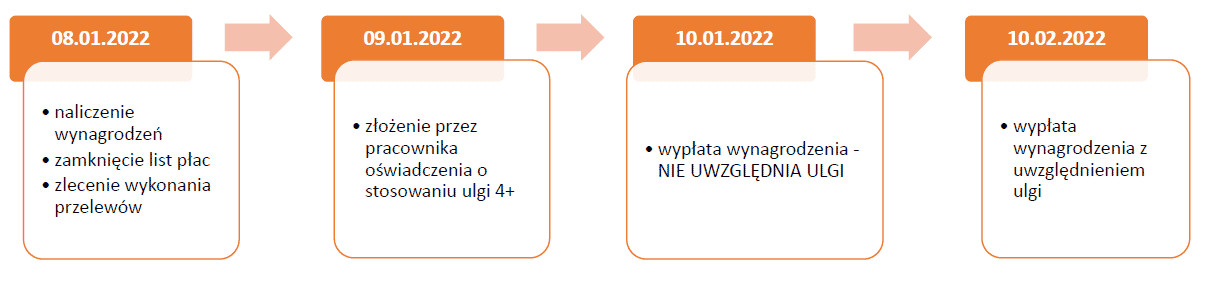

- Zwolnienie z podatku może zostać zastosowane najpóźniej od następnego miesiąca po złożeniu przez podatnika oświadczenia. Służy to prawidłowej organizacji wypłat wynagrodzeń w przypadku, gdy podatnik złoży oświadczenie w zbyt krótkim terminie przed wypłatą, przykład:

- W firmie wynagrodzenia wypłacane są 10 dnia miesiąca

- W dniu 08.01.2022 listy płac zostały zamknięte, a zlecenia przelewów zaakceptowane

- Pracownik złożył oświadczenie o stosowaniu dla niego ulgi 4+ w dniu 09.01.2022 Ponowne przeliczenie wynagrodzeń oraz wykonanie przelewów spowodowałyby opóźnienie w wypłacie wynagrodzeń

- Dla przedmiotowego pracownika ulga zostanie zastosowana przy wypłacie kolejnego wynagrodzenia, czyli np. w dniu 10.02.2022

W systemach Streamsoft Pro i Streamsoft Prestiż wprowadzono modyfikacje umożliwiające naliczenie ulg:

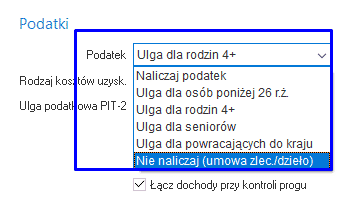

- W oknie zaszeregowania pracownika, w sekcji Podatki, dodano pole Podatek, gdzie z listy rozwijanej należy wybrać odpowiedni sposób naliczania:

Uwaga!

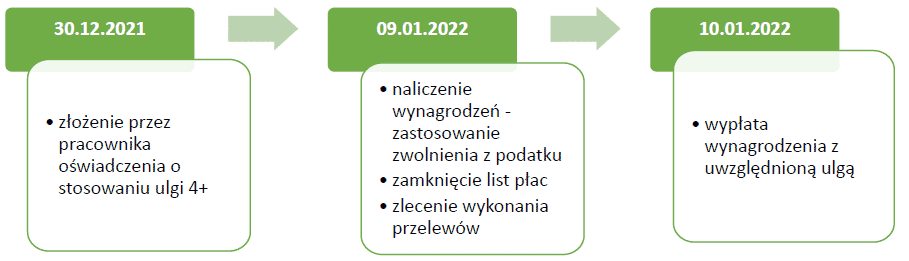

W przypadku wypłat z przesunięciem (wynagrodzenie płatne do max. do 10 dnia następnego miesiąca) konieczne jest wprowadzenie zaszeregowania pracownika od miesiąca, za który naliczane jest wynagrodzenie, przykład:

- Wynagrodzenie za grudzień 2021 wypłacane jest do 10 stycznia 2022

- Ulga powinna być stosowana od wynagrodzenia wypłacanego w styczniu 2022

- Nowe zaszeregowanie pracownika powinno zostać wprowadzone od 01.12.2021

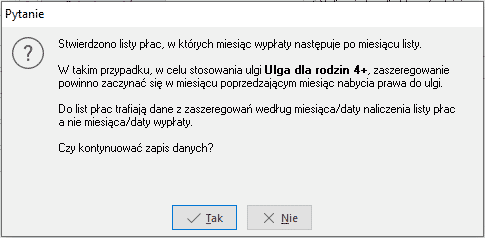

System będzie weryfikował poprawność wprowadzonego zaszeregowania i w przypadku, gdy zaznaczone zostanie stosowanie ulgi, a data obowiązywania zaszeregowania nie będzie pokrywała się z miesiącem naliczania najbliższego wynagrodzenia, to wyświetlony zostanie komunikat: Stwierdzono listy płac, w których miesiąc wypłaty następuje po miesiącu listy. W takim przypadku, w celu stosowania ulgi XXX, zaszeregowanie powinno zaczynać się w miesiącu poprzedzającym miesiąc nabycia prawa do ulgi. Do list płac trafiają dane z zaszeregowań według miesiąca/daty naliczenia listy płac a nie miesiąca/daty wypłaty. Czy kontynuować zapis danych?

W związku z wprowadzeniem dodatkowych przepisów uprawniających do zwolnienia z podatku zmodyfikowano interfejs okna edycyjnego listy płac.

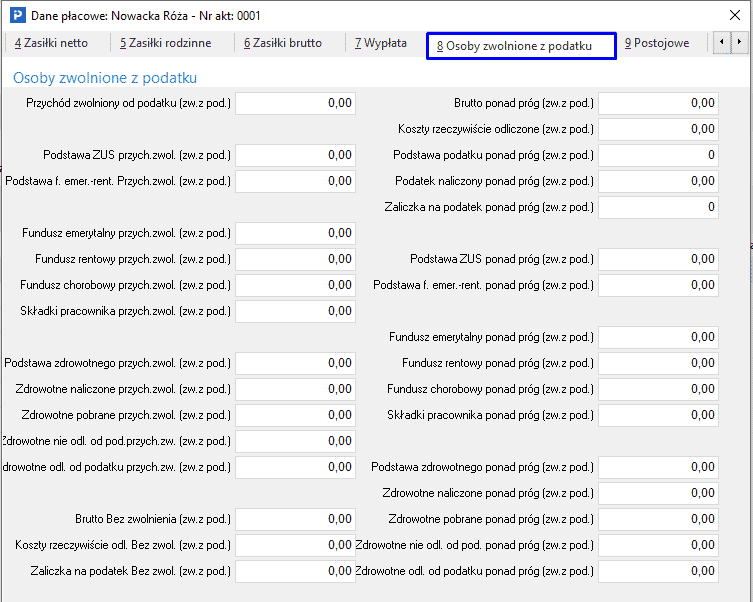

- Zmieniono nazwę zakładki, która dotyczyła osób poniżej 26 roku życia – od teraz ma ona nazwę 8 Osoby zwolnione z podatku

- W nazwach składników dodano opis dotyczący zwolnienia z podatku

1.4 Limitowanie zdrowotnego w przypadku niskich wynagrodzeń

Wysokość składki zdrowotnej w przypadku niskiego wynagrodzenia limitowana jest do wysokości hipotetycznej zaliczki na podatek (składnika płacowego Podatek naliczony), obliczanej wg przepisów obowiązujących na dzień 31.12.2021. Oznacza to, że przy niskim wynagrodzeniu należy obliczyć hipotetyczną zaliczkę na podatek stosując zasady naliczania płac z dnia 31.12.2021 r. i obniżyć kwotę składki zdrowotnej do wysokości tej zaliczki.

Przykłady wyliczeń wynagrodzeń z rozróżnieniem na warianty obejmujące oświadczenie PIT-2 oraz korzystanie ze zwolnienia z podatku znajdują się w osobnej instrukcji dostępnej pod linkiem: https://portalklienta.streamsoft.pl/faq/limitowanie-skladki-zdrowotnej-w-przypadku-niskich-wynagrodzen-po-zmianach-w-ramach-polskiego-ladu/