SPLIT PAYMENT

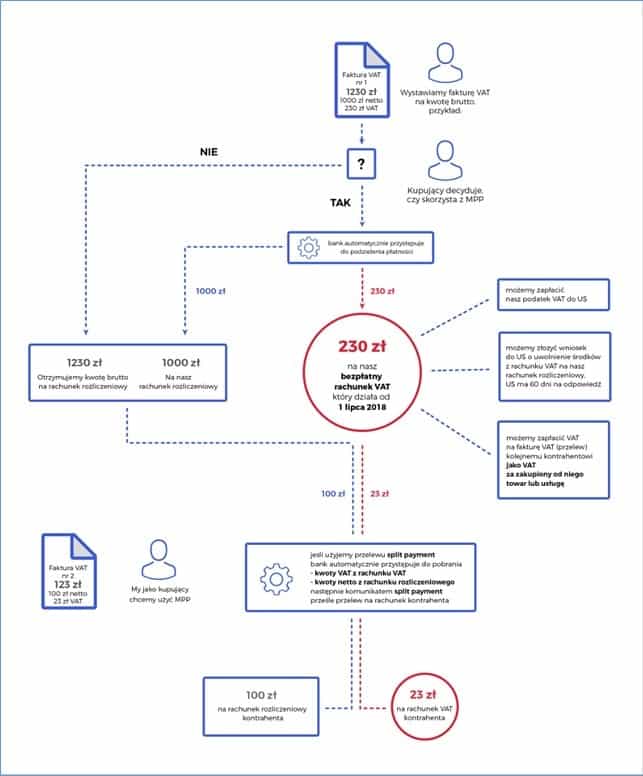

Mechanizm podzielonej płatności, obowiązuje od 1 lipca 2018 r. Płatność za nabyty towar lub usługę polega na wysyłce przelewu za fakturę VAT z wykorzystaniem specjalnego przelewu. W takim rodzaju przelewu kupujący oprócz kwoty brutto podaje zawartą w nim kwotę VAT, wskazaną na fakturze. Kwota netto ma trafić na rachunek rozliczeniowy kontrahenta, a kwota VAT na dedykowany rachunek VAT sprzedawcy.

Nie, bank otwiera i utrzymuje rachunek VAT.

Ważne: rachunek VAT jest otwierany wyłącznie do rachunku rozliczeniowego i imiennego rachunku w SKOK prowadzonego dla celów działalności gospodarczej. Nie można otworzyć rachunku VAT np. do wykorzystywanego w działalności gospodarczej rachunku osobistego.

Bank automatycznie zakłada dla każdego przedsiębiorcy 1 rachunek VAT. Gdyby klient chciał więcej niż 1 rachunek VAT musi złożyć wniosek do banku.

Bank/SKOK – realizując przelew podatkowy dotyczący zapłaty VAT do urzędu skarbowego – zawsze w pierwszej kolejności pobiera środki z rachunku VAT. W związku z tym zapłata VAT do urzędu skarbowego dokonywana jest z zastosowaniem polecenia przelewu podatkowego, w którym należy wskazać odpowiedni symbol formularza podatkowego, np. VAT-7, VAT-7K. W przypadku gdyby na koncie VAT było za mało środków różnica pobierana jest z konta rozliczeniowego.

Środki można przelewać tylko między kontami VAT przedsiębiorcy, które znajdują się w tym samym banku.

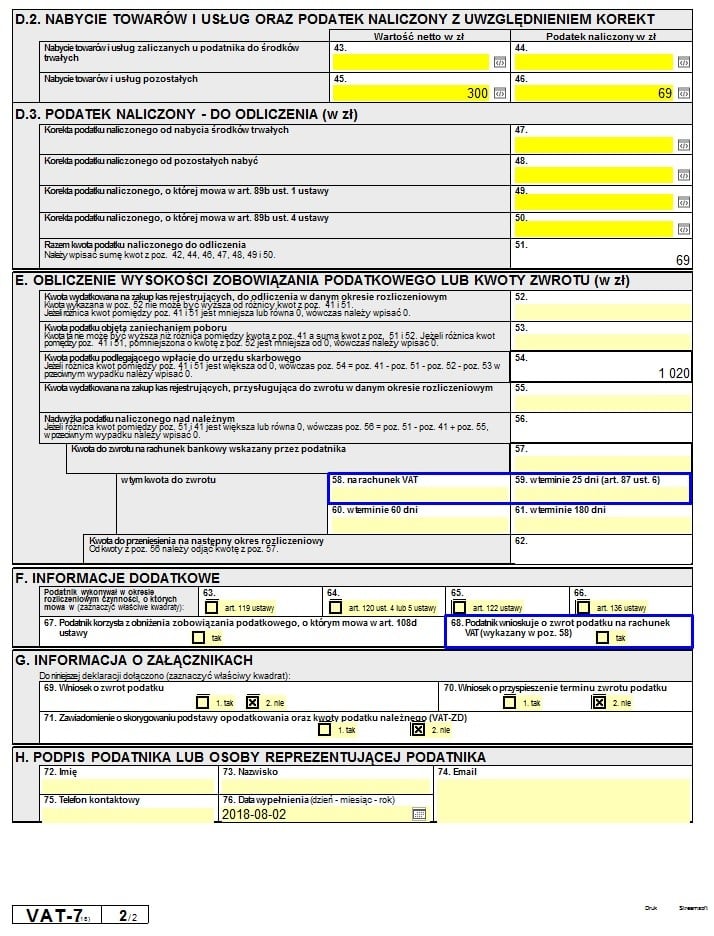

MPP umożliwia zwrot w terminie 25 dni na rachunek VAT. Aby z tego skorzystać należy wypełnić i zaznaczyć właściwe pola w deklaracji VAT (np. w deklaracji VAT-7 wykazać kwotę zwrotu w poz. 58 i zaznaczyć w poz. 68 opcję zwrotu na rachunek VAT).

Ważne: aby wystąpić o zwrot na rachunek VAT, podatnik nie musi dokonywać płatności w MPP.

- możemy zapłacić podatek VAT, oraz wszelkiego rodzaju odsetki za zwłokę w VAT do Urzędu skarbowego

- możemy z tych środków zapłacić VAT kontrahentowi

- możemy złożyć wniosek do naczelnika US o uwolnienie środków

W przypadku pomyłkowej wpłaty zbyt wysokiej kwoty na rachunek VAT (np. podatek na fakturze wynosi 800 zł, a wpłacono 1000 zł), nie ma możliwości zwrotu 200 zł z rachunku VAT. Kontrahenci mogą uzgodnić, że podatnik zwróci nabywcy 200 zł ze swojego rachunku rozliczeniowego. Co innego, jeśli wpłacona kwota wynika z faktury, a następnie do tej faktury będzie wystawiona korekta – wówczas można dokonać zwrotu tej kwoty z rachunku VAT.

Co zrobić w sytuacji gdy wpłynie przelew za płatność SP, a okaże się że klient zapłacił standardowo?

W takiej sytuacji powinniśmy zwrócić klientowi całą kwotę dokonując przelewu SP na jego konto po czym poprosić o wykonanie przelewu w standardowy sposób.

Nie, banki będą odrzucać takie przelewy.

W takiej sytuacji przedsiębiorca powinien złożyć wniosek do Urzędu Skarbowego, a po otrzymaniu zgody naczelnika US środki z zamykanego konta VAT zostaną przelane na nowe konto VAT.

Dokument PROFORMA nie jest dokumentem księgowym i nie powoduje powstania obowiązku podatkowego dlatego też nie można w takim przypadku dokonać podzielonej płatności.

Korzystając z mechanizmu SP nie można dokonywać grupowej płatności za faktury. Przedsiębiorca powinien do każdej faktury dokonać osobnej płatności. Banki powinny takie płatności zaksięgować zbiorczo (Czyli np. 10 płatności jako jedną transakcję).

Mechanizm stosuje się wyłącznie do transakcji dokonywanych przelewem w złotych polskich na rzecz innych podatników VAT. Zatem, w przypadku, gdy płatność za fakturę zostanie dokonana na rachunek odbiorcy w walucie, dla którego bank nie prowadzi rachunku VAT, bank dokona zwrotu środków przy użyciu komunikatu przelewu.

Według przedstawiciela Krajowej Izby Gospodarczej aby móc dokonać podzielonej płatności na fakturze muszą pojawić się złotówki, ponieważ jeżeli klient chciałby dokonać „przewalutowania” na PLN pojawia się problemy np. po jakiej dacie należy pobrać kurs. Więc na ten moment takie faktury nie powinny być płacone za pomocą SP.

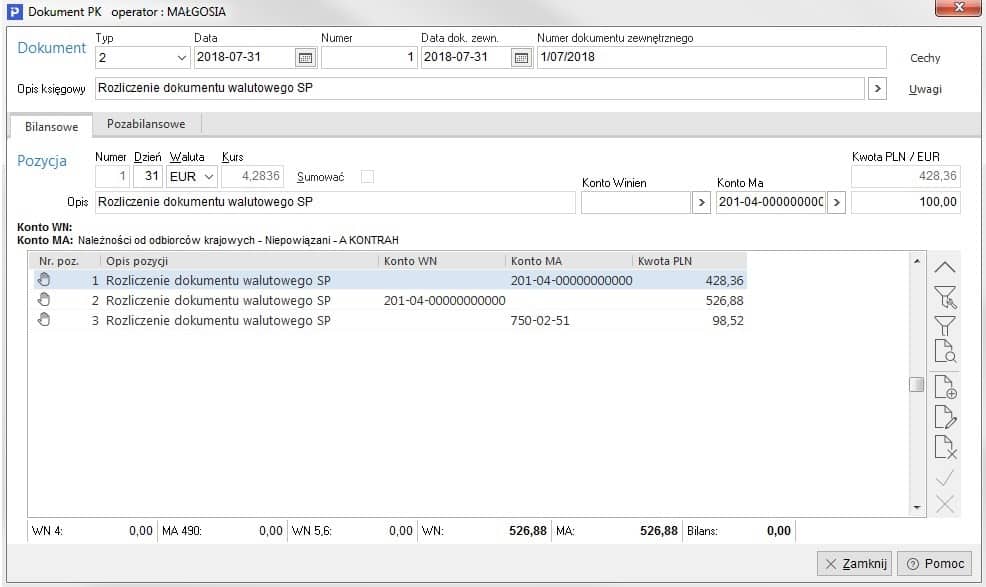

Rozliczenie takich dokumentów w systemie PCBiznes PRO/ PRESTIŻ może być wykonane tylko w jeden sposób – za pomocą Polecenia księgowania, w którym powinna znaleźć się pozycja rozliczająca wartość dokumentu wystawionego w walucie, następnie pozycja rozliczająca wartość z dokumentu zapłaty PLN oraz różnica, która stanowić będzie różnice kursową. Dokument PK powinien być wystawiony jako dokument rozrachunkowy.

W pierwszej kolejności wystawiamy dokument BP w PLN na odpowiednią kwotę (po przewalutowaniu)

Na dokumencie PK dodajemy pozycję:

Poz.1 kwota w walucie po zatwierdzeniu kwoty po stronie MA pojawi się okienko rozliczające i należy wskazać fakturę sprzedaży – walutową

Poz.2 kwota w PLN z BP – po zatwierdzeniu pozycji po stronie WN pojawi się okienko rozliczające dokument i należy wskazać BP w PLN

Poz.3 Przed wystawieniem poz.3 w bilansie u dołu jest kwota –różnica kursowa wskazujemy tę kwotę